Sự kiện được tổ chức với mục tiêu kết nối những lãnh đạo và chuyên gia hàng đầu trong ngành tài chính-ngân hàng, cung cấp góc nhìn chuyên sâu về các công nghệ mới nhất góp phần tìm ra những chiến lược đột phá nhằm xây dựng một tương lai số an toàn và bền vững cho ngành ngân hàng.

Số hóa mạnh mẽ sản phẩm dịch vụ tài chính

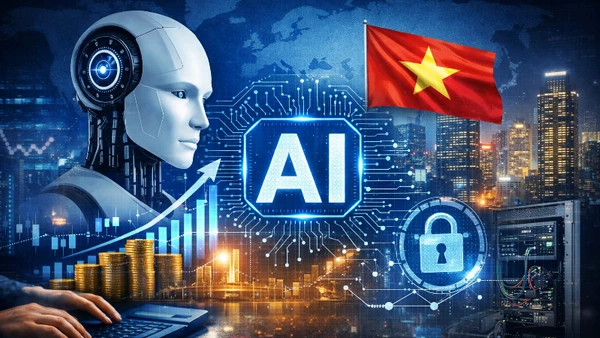

Phát biểu khai mạc Hội thảo, Tiến sĩ Nguyễn Quốc Hùng, Phó Chủ tịch kiêm Tổng Thư ký Hiệp hội Ngân hàng Việt Nam khẳng định, ngành ngân hàng đã và đang chứng kiến sự chuyển mình mạnh mẽ, từ việc áp dụng các công nghệ mới như trí tuệ nhân tạo (AI), blockchain, đến việc phát triển các sản phẩm dịch vụ tài chính số hóa. Những thay đổi này không chỉ giúp cải thiện hiệu quả hoạt động mà còn tạo ra nhiều cơ hội mới cho các ngân hàng trong việc phục vụ khách hàng và nâng cao trải nghiệm người dùng.

Theo ông Nguyễn Quốc Hùng, hoạt động thanh toán không dùng tiền mặt và chuyển đổi số ngân hàng tiếp tục đạt kết quả tích cực, các hệ thống thanh toán quan trọng hoạt động thông suốt, an toàn. Hơn 87% người trưởng thành đã có tài khoản thanh toán tại ngân hàng; và nhiều ngân hàng đã có hơn 95% số lượng giao dịch được xử lý trên kênh số.

|

| Tiến sĩ Nguyễn Quốc Hùng - Phó Chủ tịch kiêm Tổng Thư ký Hiệp hội Ngân hàng Việt Nam phát biểu khai mạc Hội thảo. |

“An ninh, an toàn trong hoạt động thanh toán và các hệ thống thông tin ứng dụng nghiệp vụ ngân hàng, cũng như hoạt động phòng chống tội phạm công nghệ cao trong lĩnh vực ngân hàng tiếp tục được tăng cường. Đến nay, đã có khoảng hơn 37 triệu lượt khách hàng đăng ký thông tin sinh trắc học thành công. Đây được xem là một bước tiến tích cực giúp giảm thiểu rủi ro và bảo vệ người dùng trước các gian lận, lừa đảo”, Tiến sĩ Nguyễn Quốc Hùng nhấn mạnh.

Đặc biệt, để có thể cung cấp các sản phẩm, dịch vụ ngân hàng có hàm lượng công nghệ cao, dịch vụ cá nhân hóa cao nhằm tăng trải nghiệm của khách hàng, việc thu thập, khai thác và xử lý dữ liệu luôn được coi trọng. Toàn ngành Ngân hàng đã tập trung làm sạch toàn bộ 51 triệu dữ liệu khách hàng tại Trung tâm Thông tin tín dụng quốc gia Việt Nam và các tổ chức tín dụng, bảo đảm 100% dữ liệu khách hàng được xác minh với cơ sở dữ liệu quốc gia về dân cư.

Cùng với đó, các công nghệ như trí tuệ nhân tạo (AI), học máy (Machine Learning) và phân tích dữ liệu lớn (Big Data Analytics) đã mang đến khả năng phân tích dữ liệu một cách chi tiết và nhanh chóng, giúp tạo ra những thông tin giá trị và hỗ trợ ngân hàng, doanh nghiệp đưa ra các quyết định kinh doanh phù hợp nhất. Trong đó, ứng dụng trí tuệ nhân tạo (AI) đã trở thành xu hướng nổi bật cho các doanh nghiệp trên toàn cầu nói chung và lĩnh vực ngân hàng nói riêng. 85% ngân hàng đã thiết lập chiến lược ứng dụng AI trong xây dựng các sản phẩm, dịch vụ mới và hơn 59% nhân sự đang sử dụng AI trong hoạt động hằng ngày.

Tuy nhiên, bên cạnh những cơ hội, ngành ngân hàng cũng phải đối mặt với không ít thách thức. Đơn cử theo nhận định của đại diện lãnh đạo Hiệp hội Ngân hàng Việt Nam, những lợi ích và xu hướng bắt buộc áp dụng AI trong ngành ngân hàng đã thấy rõ, nhưng việc triển khai AI trong ngân hàng không dễ dàng. Vấn đề bảo mật dữ liệu và quyền riêng tư luôn là mối quan tâm hàng đầu.

Hành lang pháp lý mở đường cho “tương lai số”

Phát biểu tại phiên toàn thể của sự kiện, Phó Thống đốc Ngân hàng Nhà nước Việt Nam Phạm Tiến Dũng cho biết, nối tiếp thành công của năm trước, chuỗi sự kiện Hội thảo và Triển lãm Smart Banking năm nay trở lại với chủ đề ngành Ngân hàng đang rất quan tâm: “Định hình tương lai số cho ngành ngân hàng: Chiến lược vận hành an toàn và bền vững”.

Theo Phó Thống đốc, về mặt không gian pháp lý đối với chuyển đổi số, ngành ngân hàng hiện nay rất mở và đạt được những thành quả mà chưa ngành nào làm được. Từ việc khách hàng có thể mở tài khoản bằng eKYC từ năm 2021, cho đến việc từ ngày 1/10/2024, chỉ cho phép mở tài khoản bằng căn cước công dân có gắn chip, triển khai bảo lãnh cũng như cho vay trực tuyến hoàn toàn,… “Hành lang pháp lý của ngành ngân hàng đã và đang mở đường cho việc áp dụng công nghệ”, Phó Thống đốc Phạm Tiến Dũng khẳng định.

|

| Phó Thống đốc Ngân hàng Nhà nước Việt Nam Phạm Tiến Dũng phát biểu. |

Về việc triển khai Quyết định 2345/QĐ-NHNN, Thông tư 17/2024/TT-NHNN, sau khi quy định mới có hiệu lực, số vụ việc lừa đảo đối với khách hàng cá nhân đã giảm rõ rệt.

“Dù vậy, không có biện pháp nào triệt để và hoàn hảo, Quyết định 2345, Thông tư 17 đã siết chặt việc mở tài khoản chính chủ khách hàng cá nhân. Tuy nhiên hiện đang xảy ra tình trạng lách quy định bằng mở tài khoản doanh nghiệp, lách xác thực sinh trắc học để phục vụ mục đích gian lận. Do đó, trong thời gian tới, ngành Ngân hàng sẽ chú trọng hơn hoạt động mở tài khoản của doanh nghiệp, để bảo đảm xác thực được người đại diện hợp pháp của doanh nghiệp. Khi thực hiện giao dịch doanh nghiệp, nếu giao dịch lớn thì cần chữ ký để xác định người chịu trách nhiệm, bảo đảm nếu xảy ra vấn đề thì truy vết được người ký”, Phó Thống đốc Phạm Tiến Dũng khẳng định.

Đại diện lãnh đạo Ngân hàng Nhà nước Việt Nam cũng đề nghị có sự phối hợp với các cơ quan bộ, ngành khác, bởi các doanh nghiệp được cơ quan thẩm quyền cấp phép kinh doanh. Nếu để tình trạng không xác định được chủ doanh nghiệp là ai thì không chỉ đối với ngành Ngân hàng mà tình trạng lừa đảo sẽ vẫn xảy ra trên mọi lĩnh vực.

Phó Thống đốc cũng bày tỏ hy vọng, tại sự kiện lần này, các công ty công nghệ sẽ trình bày những giải pháp thiết thực giúp ngành ngân hàng hướng tới hoạt động một cách an toàn, bền vững.

![[Infographic] VN-Index lên mức 1.879,64 điểm, khối ngoại gia tăng bán ròng](https://cdn.nhandan.vn/images/cff0cf104a5fdc1d691a3c6d1f947c584cfcd7aec6e9b721423040d99310c9750ac6fc0f328393a1812a6fcc812a2125dc7835c1f4854d400fcd6eb7190c192043313a37993e9ca5ab86f2a561726753/chung-khoan-4020.jpg.webp)

![[Infographic] VN-Index giảm 6,81 điểm sau 5 phiên tăng điểm liên tiếp](https://cdn.nhandan.vn/images/b358153f30d0c77e2edc0166d2017014cba8b61e116421254c080afae8ae4f75dbd7e1050db2a0614558e744a613fea0/25.jpg.webp)