Dữ liệu kinh tế tiêu cực tiếp tục chi phối, giá dầu giảm hơn 2%

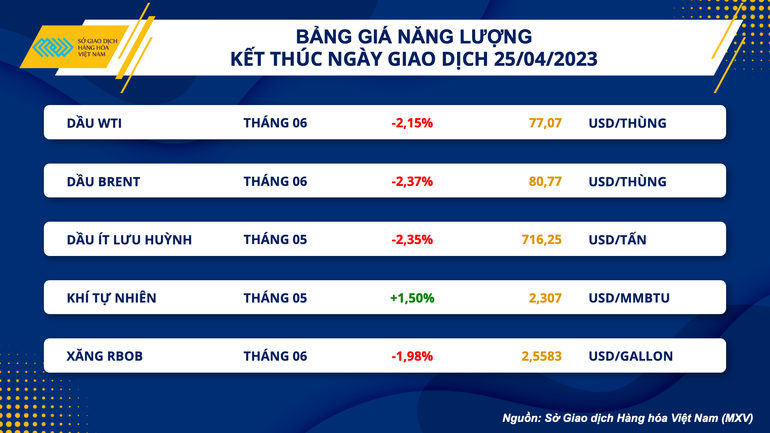

Cả hai loại dầu thô WTI và Brent đều ghi nhận mức giảm mạnh hơn 2% trong phiên ngày 25/4 do dữ liệu kinh tế kém tích cực của Mỹ và triển vọng tiêu thụ tương đối yếu. Cụ thể, giá dầu WTI giảm 2,15% xuống 77,07 USD/thùng, dầu Brent giảm 2,37% xuống 80,77 USD/thùng.

|

Đầu phiên, giá dầu được hỗ trợ bởi sự lạc quan về tuần nghỉ lễ ở Trung Quốc sẽ thúc đẩy nhu cầu nhiên liệu sử dụng cho các chuyến du lịch. Nhu cầu nhiên liệu máy bay quốc tế tại quốc gia này đã phục hồi gần 70% so mức trước đại dịch Covid-19, theo đánh giá của S&P Global Commodity Insights.

Tuy nhiên, lực bán gần như chiếm lĩnh phần lớn thời gian giao dịch trong phiên trong bối cảnh lo ngại các nền kinh tế châu Âu và Mỹ đối mặt với nguy cơ suy thoái.

Ngân hàng First Republic của Mỹ đã báo cáo sự sụt giảm tiền gửi hơn 100 tỷ USD, gây ra lo ngại về thanh khoản của ngân hàng khu vực. Điều đó đã kéo cổ phiếu cùng với chỉ số ngân hàng khu vực (KBW) giảm mạnh, khiến tâm lý nhiều nhà đầu tư lo sợ về cuộc khủng hoảng ngân hàng vẫn sẽ còn quay trở lại.

|

Chỉ số niềm tin người tiêu dùng của Mỹ trong tháng 4 đã giảm xuống còn 101,3 điểm, mức thấp nhất kể từ tháng 7/2022, từ mức 104 điểm được chỉnh sửa vào tháng trước, thấp hơn mức dự báo 104 điểm của các chuyên gia kinh tế.

Trong khi đó, các nhà đầu tư vẫn cảnh giác về khả năng tăng lãi suất của các Ngân hàng Trung ương chống lạm phát, có thể làm chậm tăng trưởng kinh tế và làm giảm nhu cầu năng lượng ở Mỹ, Anh và Liên minh châu Âu (EU).

Triển vọng kinh tế kém sắc đã liên tục thúc đẩy lực bán trên thị trường. Trong khi đó, chỉ số Dollar Index tăng vọt 0,51%, đồng USD mạnh hơn và gây áp lực tới giá dầu do chi phí mua đắt đỏ hơn.

Về mặt cung cầu, biên lợi nhuận tại các nhà máy lọc dầu đang có xu hướng giảm tại nhiều khu vực, thể hiện nguồn cung tương đối dồi dào so nhu cầu, thúc đẩy lực bán trên thị trường.

Lợi nhuận xử lý một thùng dầu thô Brent tại một nhà máy lọc dầu điển hình của châu Âu đã giảm khoảng 71% xuống mức thấp nhất kể từ tháng 1 năm ngoái xuống còn 3,56 USD/thùng vào tháng 4, trong khi tỷ suất lợi nhuận lọc dầu ở châu Á giảm khoảng hơn 50% xuống còn 2,9 USD/thùng trong 5 tháng.

Tuy nhiên, kế hoạch cắt giảm sản lượng tự nguyện của nhóm OPEC+ sẽ chính thức có hiệu lực từ đầu tháng 5, các tác động có thể sẽ rõ ràng hơn. Trong khi đó, xuất khẩu dầu phía bắc của Iraq có rất ít dấu hiệu sắp khởi động lại sau 1 tháng đình trệ. Điều này vẫn sẽ giữ cho giá dầu không lao dốc quá mạnh.

Tồn kho dầu thô thương mại Mỹ trong tuần kết thúc ngày 21/4 ghi nhận mức giảm mạnh 6,1 triệu thùng, cao hơn nhiều so mức dự báo giảm 1,5 triệu thùng, theo báo cáo của Viện dầu khí Mỹ (API). Tồn kho xăng cũng giảm 1,9 triệu thùng, cho thấy nhu cầu cải thiện tương đối và có thể sẽ hỗ trợ giá dầu trong phiên sáng.

Giá đồng lao dốc phiên thứ năm liên tiếp

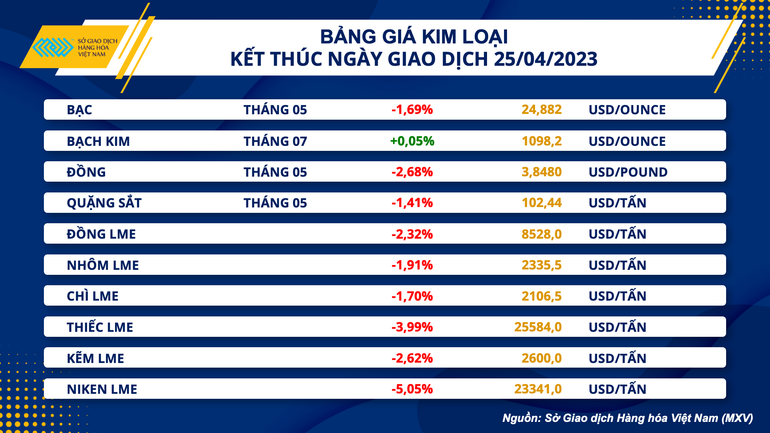

Kết thúc phiên giao dịch ngày 25/4, nhóm kim loại quý tiếp tục phân hóa, trong khi sắc đỏ bao phủ bảng giá nhóm kim loại cơ bản. Giá giá bạch kim nhích nhẹ 0,05% lên 1098,2 USD/ounce. Trái lại, giá bạc giảm 1,69% về 24,88 USD/ounce.

Sức mua hạn chế với cả nhóm kim loại quý trong một phiên giao dịch mà đồng USD hồi phục. Dòng tiền rời khỏi thị trường đầu tư rủi ro như thị trường chứng khoán cũng không hỗ trợ nhiều với nhóm kim loại quý, bởi các nhà đầu tư phân bổ vốn vào các loại tài sản có tính trú ẩn và thanh khoản cao như đồng bạc xanh và trái phiếu Chính phủ.

Nguyên nhân chính cho diễn biến này xuất phát từ những lo ngại của các nhà đầu tư về nguy cơ suy thoái kinh tế. Cả giá bạc và giá bạch kim đều gặp sức ép nhưng dần hồi phục vào cuối phiên khi mà những lo ngại tăng trưởng kinh tế kém cũng khiến cho vai trò trú ẩn của nhóm kim loại quý được kỳ vọng nhiều hơn.

|

Với nhóm kim loại cơ bản, giá đồng đóng cửa trong sắc đỏ phiên thứ 5 liên tiếp với mức giảm 2,68% về 3,85 USD/pound, mức đóng cửa thấp nhất kể từ tháng 1/2023. Giá quặng sắt giảm 1,41% về 102,44 USD/tấn, và là mức thấp nhất trong vòng 5 tháng.

Bên cạnh sức ép từ đồng bạc xanh, giá các mặt hàng kim loại cơ bản đồng loạt suy yếu khi lo ngại suy thoái làm cho bức tranh tiêu thụ kém sắc. Khảo sát niềm tin tiêu dùng tháng 4 của Mỹ giảm mạnh về 101,3 điểm và thấp hơn mức dự báo làm lu mờ doanh số bán nhà tăng trưởng của tháng 3.

Sự suy yếu của đồng Nhân dân tệ của Trung Quốc, nhà tiêu thụ đồng và quặng sắt lớn nhất thế giới cũng khiến cho quốc gia này khó thu hút dòng vốn nước ngoài vào đầu tư để thúc đẩy tăng trưởng kinh tế.

Triển vọng tiêu thụ không tăng trưởng trong khi nguồn cung quặng sắt và nguồn cung đồng đều ổn định khiến cho sức ép bán liên tục được gia tăng. Tồn kho đồng trên Sở COMEX và Sở Thượng Hải tăng lên lần lượt 27.249 tấn và 60.775 tấn. Với thị trường quặng sắt, sản lượng của 3 công ty khai thác lớn nhất thế giới là BHP, Rio Tinto (Úc) và Vale (Brazil) đều dự kiến sẽ tăng trưởng.

Nhu cầu tiêu thụ là bài toán khó với ngành sản xuất thép trong nước

Trong bối cảnh tiêu thụ sắt thép trên thế giới vẫn còn yếu và giá sắt thép tiếp tục giảm, chỉ trong vòng chưa đầy 3 tuần, giá thép trong nước cũng đã được điều chỉnh giảm 3 lần liên tiếp kể từ đầu tháng 4.

Lần điều chỉnh mới nhất là vào ngày 21/4, ghi nhận nhiều thương hiệu thông báo giảm giá thép xây dựng với mức giảm từ 130 nghìn đến 1,12 triệu đồng/tấn.

Theo SteelOnline, Hòa Phát miền bắc giảm 200.000 đồng/tấn đối với thép cuộn CB240 xuống còn 15 triệu đồng/tấn, loại D10 CB300 giảm 130.000 đồng/tấn xuống còn 15,45 triệu đồng/tấn. Cả hai loại giảm quanh mức 1%.

Như vậy, thép cuộn của Hòa Phát miền bắc hiện thấp hơn đầu năm 20.000 đồng/tấn, còn thép cây cao hơn 530.000 đồng/tấn.

Nhu cầu tiêu thụ yếu vẫn đang là một bài toán khó với các nhà sản xuất thép, nhất là khi ngành địa ốc còn gặp nhiều khó khăn. Trong quý 1/2023, nhà sản xuất thép hàng đầu Hòa Phát đã sản xuất 1,2 triệu tấn thép thô, giảm 42% so cùng kỳ năm ngoái. Sản lượng bán hàng thép xây dựng, phôi thép và HRC đạt 1,37 triệu tấn, cũng giảm 37% so cùng kỳ 2022.

MXV nhận định, trong bối cảnh còn nhiều thách thức, đa dạng hóa nhu cầu đầu ra là bài toán thiết yếu. Đối với nội địa, đầu tư công và nhà ở xã hội sẽ là điểm sáng.

Trong khi đó, đối với thị trường quốc tế, nhu cầu thép tại Ấn Độ được dự kiến sẽ tăng trưởng hai con số khoảng 11,3% trong năm 2023, do sự hỗ trợ của Chính phủ nhằm cơ sở hạ tầng hóa, thúc đẩy nền kinh tế.

Hiện tại, Ấn Độ chiếm khoảng 15% cơ cấu xuất khẩu thép của Việt Nam. Mới đây, quốc gia này cũng đã soán ngôi Trung Quốc trở thành quốc gia đông dân nhất thế giới. Việc đẩy mạnh mở rộng xuất khẩu tại các thị trường tiềm năng cũng là hóa giải một phần khó khăn cho ngành thép nước ta.