Một cấu phần không thể thiếu của thị trường

Trên thế giới, phần lớn các nước có thị trường tài chính phát triển đều ưu tiên xây dựng và phát triển thị trường phái sinh như một cấu phần không thể thiếu trong cấu trúc thị trường tổng thể.

Thị trường phái sinh bản chất là thị trường phòng ngừa rủi ro cho hoạt động đầu tư trên các mảng thị trường khác, bao gồm cả thị trường chứng khoán cơ sở cũng như thị trường hàng hóa. Theo đó, nhà đầu tư có nhiều cơ hội và nhiều phân khúc thị trường để đa dạng hóa dòng tiền đầu tư và giảm thiểu rủi ro.

Cơ chế phòng ngừa rủi ro của thị trường phái sinh là khi lo ngại giá thị trường của tài sản cơ sở bị biến động mạnh, các nhà đầu tư sẽ mở các vị thế mua/bán sản phẩm phái sinh để phòng ngừa rủi ro.

Khi giá trên thị trường cơ sở sụt giảm, thay vì bán tài sản cơ sở để cắt lỗ, nhà đầu tư sẽ đóng các vị thế bán trên thị trường phái sinh để hiện thực hóa lợi nhuận, bù đắp cho phần giá trị thiệt hại của danh mục tài sản cơ sở với chi phí thấp, giúp bảo vệ tài sản của nhà đầu tư, giảm áp lực bán tháo trên thị trường cơ sở.

Thị trường phái sinh cho phép nhà đầu tư có thể tìm kiếm lợi nhuận dựa vào biến động giá qua hoạt động mở, đóng vị thế liên tục ngay trong phiên, hạch toán bù trừ theo thời gian thực và bù trừ thanh toán ngay trong ngày (marking to market).

Đặc biệt, thị trường phái sinh cho phép giao dịch 2 chiều giúp nhà đầu tư kiếm lợi nhuận ngay cả khi thị trường cơ sở giảm.

Ngoài ra, trong chiến lược giao dịch trên thị trường phái sinh, các công ty chứng khoán còn thực hiện nghiệp vụ kinh doanh chêch lệch giá giữa 2 thị trường cơ sở và phái sinh (arbitrage).

Vì vậy, đối với các nhà đầu tư ngắn hạn, khi thị trường cơ sở trong xu hướng giảm ngắn hạn hay trung hạn, thậm chí giảm dài hạn, khả năng kiếm được lợi nhuận ngắn hạn trên thị trường cơ sở là rất khó khăn. Thay vào đó, nhà đầu tư sẽ tìm kiếm lợi nhuận từ thị trường phái sinh.

Có thể nói, khi thị trường cơ sở sụt giảm, cơ hội kiếm lợi nhuận ngắn hạn là thấp, sẽ kích thích tất cả các thành phần nhà đầu tư trên thị trường phái sinh (phòng vệ rủi ro - hedging; đầu cơ rủi ro - speculating; chênh lệch giá - arbitrage) tích cực tham gia giao dịch trên thị trường này hơn, và thanh khoản tăng đột biến như một hệ quả tất yếu.

Theo quy luật thị trường, ở đâu có cơ hội sinh lời thì ở đó thu hút dòng tiền đầu tư. Điều đó giải thích tại sao thanh khoản của thị trường phái sinh thông thường sẽ tăng rất mạnh trong các giai đoạn thị trường cơ sở biến động mạnh, bất kể theo chiều tăng hay giảm. Thị trường phái sinh ngày càng phát huy vai trò là giải pháp hữu hiệu để giữ chân nhà đầu tư, tránh tình trạng nhà đầu tư tháo chạy khi thị trường cơ sở sụt giảm, mà không phải hút nguồn tiền của thị trường cơ sở.

|

| Ngày 10/8/2017, thị trường chứng khoán phái sinh chính thức được khai trương giao dịch tại Sở Giao dịch chứng khoán Hà Nội với sản phẩm phái sinh đầu tiên được giao dịch trên thị trường là hợp đồng tương lai trên chỉ số VN30. (ẢNH: HNX) |

Quy mô thị trường phái sinh Việt Nam

Tại Việt Nam, sự ra đời của thị trường chứng khoán phái sinh vào năm 2017 là một bước tiến quan trọng giúp hoàn thiện cấu trúc thị trường chứng khoán.

Sau hơn 5 năm hoạt động, thị trường thu hút sự tham gia ngày càng tích cực của các nhà đầu tư. Tính đến hết tháng 11/2022, số lượng tài khoản giao dịch phái sinh đạt hơn 1,15 triệu tài khoản.

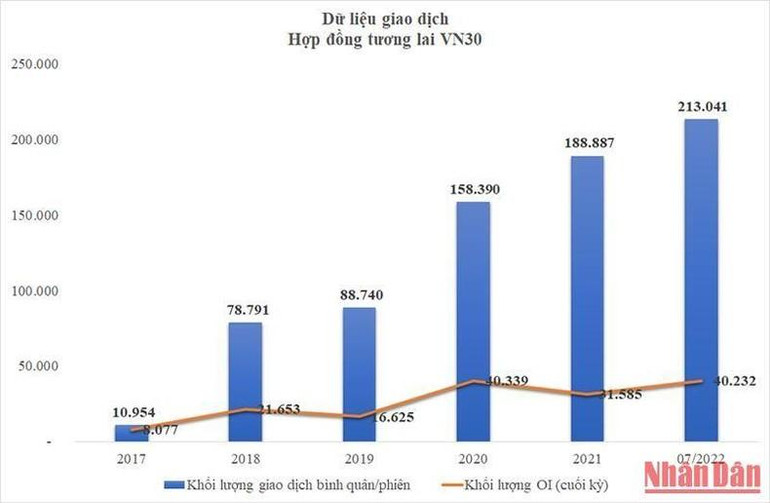

Quy mô và thanh khoản thị trường cũng tăng trưởng mạnh qua các năm. Trong đó, khối lượng giao dịch trung bình Hợp đồng tương lai VN30 tăng từ 10.954 hợp đồng/phiên năm 2017 lên gần 250.000 hợp đồng/phiên trong 11 tháng đầu năm 2022.

Khối lượng hợp đồng mở (OI) của Hợp đồng tương lai VN30 từ 8.077 hợp đồng tại thời điểm cuối năm 2017 đã tăng lên 49.170 hợp đồng vào cuối tháng 10/2022. Khối lượng giao dịch và OI liên tiếp lập các kỷ lục mới với khối lượng giao dịch cao nhất đạt 647.457 hợp đồng tại phiên giao dịch ngày 25/10/2022 và OI cao nhất đạt 65.760 hợp đồng vào ngày 17/8/2022.

Giao dịch của nhà đầu tư nước ngoài trong 10 tháng đầu năm 2022 cũng tăng mạnh chiếm 1,9% của toàn thị trường so với con số 0,1% của năm 2017.

|

| Dữ liệu giao dịch 5 năm Hợp đồng tương lai VN30. (Nguồn số liệu: HNX) |

Trong khi đó, dữ liệu thực tế tại các thị trường quốc tế cho thấy, giai đoạn cuối năm 2019 đầu năm 2020, thị trường chứng khoán sụt giảm mạnh do tác động của đại dịch Covid-19, các chỉ số giảm xuống mức kỷ lục: S&P500 giảm xuống còn 2304.92 điểm (ngày 20/3/2020), FTSE 100 giảm xuống còn 4993.89 điểm (ngày 23/3/2020), Nikkei 225 giảm xuống còn 16552.83 điểm (ngày 19/3/2020)…, thị trường phái sinh thế giới lại tăng mạnh mẽ.

Thống kê của FIA (Hiệp hội phái sinh thế giới) cho thấy năm 2020, tổng khối lượng giao dịch phái sinh trên thế giới đạt 46,77 tỷ hợp đồng, mức cao nhất đến thời điểm đó, tăng 35,6% so với năm 2019.

Tương tự đối với năm 2021, khi thị trường cơ sở giảm, tổng khối lượng giao dịch phái sinh trên thế giới tiếp tục tăng 33,7% so với năm 2020, đạt 62,58 tỷ hợp đồng.

Riêng 9 tháng đầu năm 2022, thị trường phái sinh thế giới đã đạt 60,66 tỷ hợp đồng, tăng 35,6% so với cùng kỳ năm trước và năm 2022 được dự đoán sẽ tiếp tục lập kỷ lục thanh khoản mới, cho thấy sức hút không hề suy giảm của thị trường này.

Có thể nói, trong năm 2022, thị trường cơ sở có nhiều biến động do điều kiện kinh tế vĩ mô, tình hình Việt Nam và thế giới, thị trường chứng khoán phái sinh đã phát huy vai trò tích cực, là một kênh đầu tư mới cho thị trường, giúp nhà đầu tư đa dạng hóa dòng tiền đầu tư, giảm thiểu rủi ro và nắm bắt cơ hội sinh lời.

Sự phát triển quy mô thị trường phái sinh, mức độ chuyên nghiệp của nhà đầu tư là một trong những yếu tố quan trọng để các tổ chức quốc tế xem xét việc nâng hạng thị trường chứng khoán Việt Nam tiến tới trở thành thị trường mới nổi.

Về sản phẩm phái sinh

Theo thông lệ quốc tế, hầu hết các thị trường đều ra mắt sản phẩm hợp đồng tương lai trước hợp đồng quyền chọn, và tài sản cơ sở là chỉ số chứng khoán hoặc trái phiếu Chính phủ thường được giới thiệu trước tiên, do đặc tính đại diện cao, đáp ứng tốt mục tiêu phòng ngừa rủi ro cho thị trường cơ sở.

Hợp đồng tương lai là sản phẩm phái sinh đơn giản nhất cho nhà đầu tư làm quen trong bối cảnh thị trường chứng khoán phái sinh là một thị trường mới. Với chỉ số cổ phiếu làm tài sản cơ sở, hợp đồng tương lai cho phép nhà đầu tư nắm giữ vị thế mua/bán với một rổ cổ phiếu thay vì từng loại cổ phiếu và khó nắm giữ đúng tỷ lệ từng mã chứng khoán tương tự như rổ cổ phiếu của chỉ số, và nhờ đó cũng giảm thiểu các chi phí giao dịch phát sinh.

Sản phẩm phái sinh trên thị trường chứng khoán Việt Nam cũng được phát triển theo lộ trình từ thấp đến cao, nhằm đảm bảo sản phẩm đáp ứng nhu cầu của công chúng đầu tư khi được đưa vào giao dịch trên thị trường.

Hợp đồng tương lai trên chỉ số VN30 được lựa chọn làm sản phẩm phái sinh đầu tiên bởi tính đơn giản của sản phẩm (đơn giản hơn so với sản phẩm hợp đồng quyền chọn).

Việc lựa chọn sản phẩm này hoàn toàn phù hợp với thông lệ quốc tế và nhu cầu thị trường nội địa. Các cổ phiếu trong rổ chỉ số VN30 được lựa chọn dựa trên các tiêu chí về tính đại diện thị trường, mức độ thanh khoản, tỷ lệ tự do chuyển nhượng (tối thiểu 10%), giới hạn tỷ trọng của các cổ phiếu lớn không vượt quá 10% tỷ trọng cả rổ.

Điều đó giúp hạn chế các hoạt động thao túng chỉ số VN30 để kiếm lợi trên thị trường chứng khoán phái sinh. Trong điều kiện chỉ số cơ sở được cải tiến chất lượng và đa dạng hóa thì sản phẩm Hợp đồng tương lai chỉ số là lựa chọn đầu tư thật sự hiệu quả.

|

| Năm 2019, thị trường chứng khoán phái sinh có thêm sản phẩm hợp đồng tương lai trái phiếu Chính phủ (TPCP) kỳ hạn 5 năm. (ẢNH: HNX) |

Công tác giám sát thị trường phái sinh

Có một số ý kiến trên thị trường về khả năng giám sát trên thị trường phái sinh, khả năng thao túng liên quan tới thị trường cơ sở, tuy nhiên có thể thấy vấn đề này đã được quan tâm ngay khi thị trường được đưa vào vận hành, để đảm bảo tính công bằng trong giao dịch.

Hiện tại, trên thị trường chứng khoán phái sinh có ba nhóm nhà đầu tư chính tham gia gồm nhà đầu tư phòng vệ rủi ro, nhà đầu cơ rủi ro, và nhà đầu tư chênh lệch giá.

Trong đó hai thành phần nhà đầu tư phòng vệ rủi ro và nhà đầu cơ rủi ro chiếm phần lớn khối lượng và giá trị giao dịch.

Đối với nhà đầu tư chênh lệch giá giữa phái sinh và cơ sở (arbitrageurs) tuy chỉ chiếm tỷ lệ nhỏ trong cơ cấu nói trên, nhưng lại đóng vai trò quan trọng trong việc nhận biết mức độ chênh lệch giá tạm thời giữa HĐTL và chỉ số cơ sở, từ đó giúp điều chỉnh giá về mức hợp lý nhanh nhất, tạo ra sự cân bằng trên thị trường. Số lượng giao dịch này vẫn còn nhỏ là do mức độ chênh lệch này vốn chỉ mang tính thời điểm, chỉ diễn ra trong một thời gian ngắn.

Ở Việt Nam, trên thị trường cổ phiếu, tỷ trọng nhà đầu tư ngắn hạn tương đối cao, lại bị ảnh hưởng bởi tâm lý đám đông nên đôi khi thị trường có những biến động mạnh cũng là điều dễ hiểu.

Theo thời gian, khi thị trường chứng khoán Việt Nam được nâng hạng lên mới nổi với sự tham gia của các nhà đầu tư chuyên nghiệp, thị trường có độ sâu hợp lý, tính đầu cơ sẽ tự điều chỉnh giảm xuống, khi đó độ lệch giữa chỉ số VN30 và Hợp đồng tương lai trên chỉ số VN30 sẽ tự khắc nhỏ lại. Lúc này thị trường cũng sẽ sẵn sàng hơn cho các sản phẩm phái sinh phức tạp hơn.

Thị trường phái sinh luôn phải phù hợp với xu hướng của thị trường cơ sở, đồng nghĩa với việc các hợp đồng tương lai chỉ số VN30 luôn phù hợp với xu hướng của chỉ số VN30.

Trong một số phiên đáo hạn, chỉ số VN30 cũng có những biến động, nhưng chỉ mang tính thời điểm, không thể làm “méo mó” hay thay đổi toàn bộ xu hướng của chỉ số cơ sở.

Mặt khác, để có thể thay đổi được xu hướng của chỉ số VN30 là câu chuyện không dễ dàng, vì chi phí là không nhỏ nếu như phải mua/bán một lượng rất lớn cổ phiếu thành phần.

Hiện tại, thị trường chứng khoán Việt Nam chưa có nghiệp vụ bán khống cổ phiếu, nên khả năng thao túng liên thị trường như vậy là không khả thi xét về mặt tương quan giữa chi phí bỏ ra và lợi nhuận thu được.

Tháng 6/2022, Trung tâm Lưu ký Chứng khoán (VSD) đã thay đổi cách tính giá thanh toán cuối cùng của Hợp đồng tương lai chỉ số VN30 từ ''là giá trị đóng cửa của chỉ số cơ sở tại ngày giao dịch cuối cùng'' thành ''là giá trị trung bình số học giản đơn của chỉ số trong 30 phút cuối cùng của ngày giao dịch cuối cùng (bao gồm 15 phút khớp lệnh liên tục và 15 phút khớp lệnh định kỳ đóng cửa), sau khi loại trừ 3 giá trị chỉ số cao nhất và 3 giá trị chỉ số thấp nhất của phiên khớp lệnh liên tục" cũng sẽ hạn chế tình trạng chênh lệch lớn giữa chỉ số VN30 và Hợp đồng tương lai trên chỉ số VN30 trong các phiên đáo hạn.

|

| Việc giám sát thị trường chứng khoán phái sinh đã được quan tâm ngay khi thị trường được đưa vào vận hành, để đảm bảo tính công bằng trong giao dịch. (ẢNH: HNX) |

Việc thay đổi cách tính giá thanh toán cuối cùng theo phương án mới là có cơ sở và phù hợp với sự phát triển của thị trường Việt Nam. Trên thế giới có một số phương pháp tính giá thanh toán cuối cùng của hợp đồng tương lai chỉ số.

Một số nước đã sử dụng giá đóng cửa của chỉ số làm giá thanh toán cuối cùng của hợp đồng tương lai chỉ số như Hàn Quốc, Singapore, Ấn Độ, tương tự như cách xác định giá thanh toán cuối cùng của Hợp đồng tương lai chỉ số VN30 trước đây.

Một số nước khác sử dụng giá trị trung bình của chỉ số trong một khoảng thời gian nhất định làm giá thanh toán cuối cùng như các nước ở châu Âu, ở châu Mỹ hay Thái Lan…

Có thể nói, trong hơn 5 năm hoạt động thị trường chứng khoán phái sinh với tiêu chí tôn trọng các quy luật cung cầu của thị trường một cách an toàn, hiệu quả đã từng bước phát huy vai trò phòng vệ rủi ro, đáp ứng được nhu cầu đa dạng của nhà đầu tư, góp phần giữ nhà đầu tư ở lại ngay cả khi thị trường cơ sở sụt giảm.

Tuy nhiên, thị trường cần tiếp tục được phát triển thêm các sản phẩm mới như hợp đồng tương lai trên chỉ số mới, hợp đồng tương lai trên cổ phiếu đơn lẻ, quyền chọn…

![[Infographic] VN-Index giảm mạnh phiên thứ hai liên tiếp, thanh khoản thị trường giảm](https://cdn.nhandan.vn/images/cff0cf104a5fdc1d691a3c6d1f947c584cfcd7aec6e9b721423040d99310c975a97719d9d4669272f123a520a66287a048b9382a8c3d1e37736b78a1be2bbad7/231-7590.jpg.webp)

![[Infographic] VN-Index lên mức 1.879,64 điểm, khối ngoại gia tăng bán ròng](https://cdn.nhandan.vn/images/cff0cf104a5fdc1d691a3c6d1f947c584cfcd7aec6e9b721423040d99310c9750ac6fc0f328393a1812a6fcc812a2125dc7835c1f4854d400fcd6eb7190c192043313a37993e9ca5ab86f2a561726753/chung-khoan-4020.jpg.webp)

![[Infographic] VN-Index giảm 6,81 điểm sau 5 phiên tăng điểm liên tiếp](https://cdn.nhandan.vn/images/b358153f30d0c77e2edc0166d2017014cba8b61e116421254c080afae8ae4f75dbd7e1050db2a0614558e744a613fea0/25.jpg.webp)