Giảm 30.000 tỷ đồng lãi suất giúp giảm chi phí đầu vào

Sáng 12/11, giải trình trước Quốc hội về các giải pháp của ngân hàng để hỗ trợ doanh nghiệp, người dân cũng như phục hồi nền kinh tế, Thống đốc Ngân hàng nhà nước Việt Nam Nguyễn Thị Hồng cho biết đại dịch Covid-19 tác động nghiêm trọng đến tình hình hoạt động sản xuất, kinh doanh của doanh nghiệp và người dân.

Ngân hàng nhà nước Việt Nam trong thời gian qua thực hiện chỉ đạo quyết liệt của Chính phủ, là một trong những bộ, ngành vào cuộc rất trách nhiệm. Ngay từ đầu năm 2020 khi đại dịch Covid-19 bùng phát, trong tổ chức, điều hành, Ngân hàng nhà nước đã 3 lần giảm lãi suất điều hành, với tổng mức giảm từ 1.5% đến 2%, là 1 mức giảm sâu so với các nước trong khu vực.

Ngoài điều hành lãi suất, Ngân hàng nhà nước đã chỉ đạo, kêu gọi các tổ chức tín dụng giảm lãi suất đối với các khoản cho vay cũ và cả cho vay mới, với mặt bằng lãi suất cho vay giảm khoảng 1,66% so với mức trước đại dịch. Các tổ chức tín dụng từ khi có dịch đến nay đã giảm tổng mức giảm lãi suất khoảng 30 nghìn tỷ đồng, và tiếp tục giảm từ nay cho đến cuối năm.

Bên cạnh đó, hệ thống ngân hàng cũng giảm phí với mức giảm khoảng hơn 2.000 tỷ đồng cho các khách hàng.

“Việc giảm lãi suất cũng giúp giảm chi phí đầu vào của các doanh nghiệp và người dân”, bà Hồng cho biết.

Về dư địa chính sách tiền tệ, theo bà Hồng, chính sách tiền tệ có 2 nhiệm vụ quan trọng. Thứ nhất là điều hành chính sách tiền tệ của Ngân hàng Trung ương để góp phần kiểm soát lạm phát và ổn định kinh tế vĩ mô, hỗ trợ tăng trưởng kinh tế nhưng không chủ quan với lạm phát. Thứ hai, với vai trò huyết mạch của nền kinh tế, hệ thống các tổ chức tín dụng phải bảo đảm hoạt động an toàn, sẵn sàng khả năng chi trả cho người dân.

Chính vì vậy, việc xem xét các giải pháp, chính sách, công cụ trong thời gian tới, Ngân hàng nhà nước luôn phải bảo đảm đạt được 2 mục tiêu trên, bên cạnh bảo đảm các cân đối lớn của kinh tế vĩ mô như nợ công, bội chi ngân sách.

Về phía Ngân hàng nhà nước, Thống đốc Nguyễn Thị Hồng cho biết sẽ tiếp tục chỉ đạo cố gắng tiết giảm chi phí hoạt động để giảm lãi suất nhưng phải bảo đảm mức độ an toàn của từng tổ chức tín dụng và hệ thống. Đồng thời, Ngân hàng Nhà nước sẽ tiếp tục phối hợp các bộ, ngành liên quan để tính toán các gói hỗ trợ lãi suất hợp lý, trên cơ sở ổn định vĩ mô, phòng ngừa rủi ro lạm phát.

Rủi ro lạm phát năm 2022 có áp lực lớn

Để xác định dư địa có còn để tiếp tục giảm lãi suất hay không, Thống đốc Ngân hàng nhà nước Nguyễn Thị Hồng đánh giá thực trạng về hoạt động tiền tệ và ngân hàng cũng như kinh tế vĩ mô, năm 2021, cho rằng khả năng chỉ tiêu lạm phát dưới 4% như Quốc hội đề ra là có thể đạt được, bởi đến hết tháng 10, lạm phát mới chỉ tăng 1,81%.

“Tuy nhiên, trong năm 2022, rủi ro lạm phát đang có áp lực rất lớn”, bà Hồng lưu ý.

Bà Hồng dẫn chứng cho biết, các nền kinh tế thế giới đã dần phục hồi khi chiến lược tiêm vaccine bao phủ được đẩy mạnh, cho nên giá cả hàng hóa trên thị trường thế giới đang có xu hướng gia tăng. Trong nước, chỉ số một số mặt hàng như giá xăng dầu trong tháng 9 đã tăng 52,5% so với cuối năm trước. Ở các nước phát triển, lạm phát đã tăng lên mức cao lịch sử, thí dụ như Mỹ tăng 5,3% trong tháng 9.

“Với nền kinh tế có độ mở lớn như Việt Nam, tổng kim ngạch xuất nhập khẩu trên GDP đã lên 200% nên có áp lực rủi ro lạm phát lên nhập khẩu”, bà Hồng dự báo.

Bên cạnh đó, các ngân hàng Trung ương trên thế giới đang dừng việc nới lỏng chính sách tiền tệ, có tới 65 lượt tăng lãi suất trên thế giới, do đó, bà Hồng cũng cho rằng áp lực lạm phát cũng như áp lực điều hành chính sách tiền tệ trong thời gian tới rất lớn.

Theo bà Hồng, đối với thị trường trong nước, nợ xấu của các tổ chức tín dụng đang gia tăng. Trong thời gian vừa qua, các ngân hàng giảm lãi suất bằng chính nguồn lực tài chính của mình chứ không phải tiền từ ngân sách. Do đó, khi nợ xấu gia tăng, chắc chắn các tổ chức tín dụng phải dùng nguồn lực tài chính của mình để xử lý nợ xấu.

“Nếu tình hình tài chính của các tổ chức tín dụng bị suy giảm, sẽ ảnh hưởng đến khả năng chi trả và an toàn của hệ thống. Bài học từ cuộc khủng hoảng 2008-2009 vẫn còn, nếu tính toán không cẩn thận, rủi ro lạm phát có thể quay trở lại”, bà Hồng cho biết.

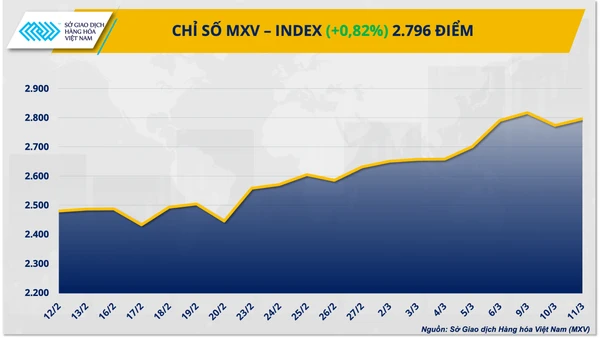

![[Infographic] Thị trường chứng khoán ngày 11/3: VN-Index tăng 51,61 điểm, thanh khoản thị trường giảm](https://cdn.nhandan.vn/images/b358153f30d0c77e2edc0166d20170148173d3524400a8b48162eaf3d1b1e61c415c883506495f8afe5e8a9fc95218dd294b72da5bf83512cb3ebea1c87524962e052c3197e73e49933dcb8393bc6adb/screenshot-2026-03-11-220321.jpg.webp)