Bất đồng quan điểm về chính sách sản lượng

Trước thềm diễn ra cuộc họp, nội bộ nhóm bị “rạn nứt” do bất đồng quan điểm về chính sách cắt giảm sản lượng. Điều này khiến OPEC+ phải lùi cuộc họp sang ngày 30/11 và tổ chức bằng hình thức trực tuyến, thay vì đàm phán trực tiếp tại Vienna vào ngày 26/11 như kế hoạch ban đầu.

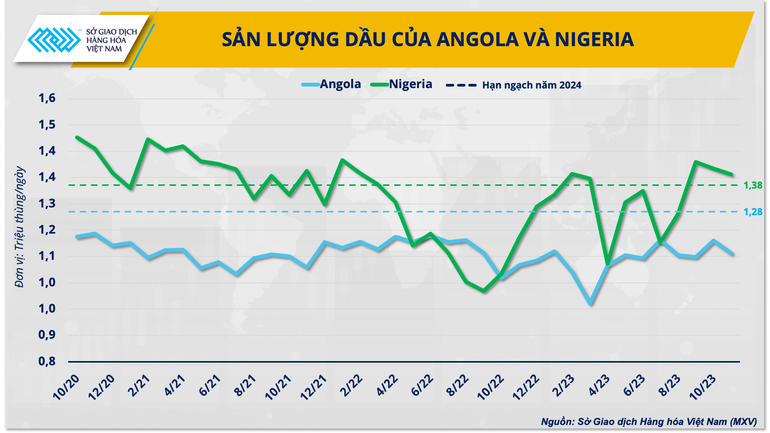

Thủ lĩnh nhóm, Saudi Arabia đã yêu cầu các thành viên khác giảm hạn ngạch, nhưng vấp phải nhiều sự phản đối. Một số thành viên châu Phi bao gồm Angola và Nigeria không chấp nhận hạn ngạch sản xuất thấp hơn. Trong cuộc họp hồi tháng 6, hai quốc gia này đã miễn cưỡng chấp nhận bị điều chỉnh giảm đáng kể hạn ngạch cho năm 2024, xuống lần lượt 1,28 triệu thùng/ngày và 1,38 triệu thùng/ngày, từ 1,45 triệu thùng/ngày và 1,74 triệu thùng/ngày.

|

Nhận định về động thái của OPEC+, ông Dương Đức Quang, Phó Tổng Giám đốc Sở Giao dịch hàng hóa Việt Nam (MXV) cho rằng, trên thực tế, sản lượng của các quốc gia châu Phi thường thấp hơn nhiều so với hạn ngạch. Nhưng hai thành viên châu Phi vẫn không muốn cắt giảm thêm, do tăng trưởng kinh tế phụ thuộc nhiều vào lĩnh vực dầu mỏ. Ngành công nghiệp này chiếm đến khoảng 26% tổng sản phẩm quốc nội (GDP) của Angola, chiếm hơn 5% GDP và hơn 80% doanh thu xuất khẩu của Nigeria. Hơn nữa, thị phần của OPEC+ vốn đã thu hẹp, không thành viên nào muốn “miếng bánh nhỏ” bị xẻ thêm.

Cam kết cắt giảm về lý thuyết, thực tế lại khác xa

Tổng mức cắt giảm gần 2,2 triệu thùng/ngày của OPEC+ áp dụng hết quý I/2024, đã bao gồm 1,3 triệu thùng/ngày gia hạn cắt giảm tự nguyện mà Saudi và Nga vốn đang áp dụng. Do vậy, mức cắt giảm mới sẽ là 900.000 thùng/ngày. Trước đó, OPEC+ thảo luận về việc cắt giảm bổ sung 2 triệu thùng/ngày. Điều này đồng nghĩa với quyết định chính thức không được như kỳ vọng của thị trường.

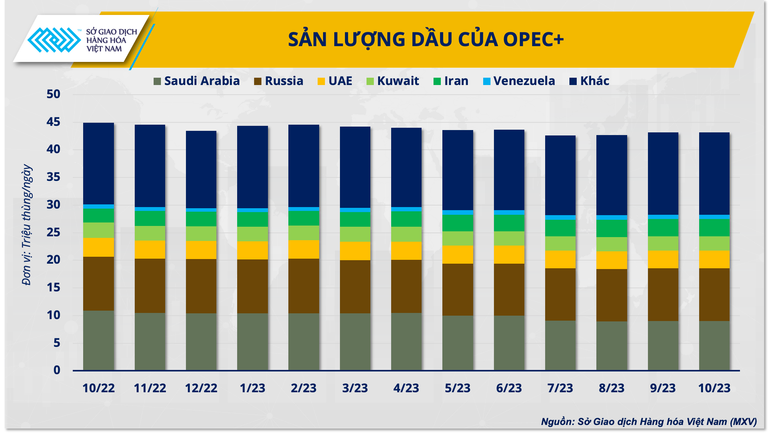

Tính chất “tự nguyện” cũng khiến thị trường hoài nghi về mức độ tuân thủ cam kết. Theo báo cáo của Cơ quan Năng lượng Quốc tế (IEA), tổng sản lượng của OPEC+ trong tháng 10/2023 đạt 43,19 triệu thùng/ngày, giảm 1,7 triệu thùng/ngày so tháng 10/2022. Con số này thấp hơn nhiều so tổng cam kết cắt giảm tự nguyện gần 5 triệu thùng/ngày tính từ tháng 11/2022 của nhóm.

|

Ngoại trừ Saudi Arabia, mức độ tuân thủ cam kết cắt giảm của các thành viên khác trong nhóm khá lỏng lẻo. Nga cam kết cắt giảm 800.000 thùng/ngày, nhưng thực tế chỉ cắt giảm trên 200.000 thùng/ngày. Thậm chí, các thành viên được miễn trừ hạn ngạch bao gồm Iran và Venezuela còn có xu hướng gia tăng sản lượng mạnh mẽ.

Ngoài ra, sản lượng của các quốc gia nằm ngoài OPEC gia tăng nhanh chóng vẫn luôn là bài toán “đau đầu” với OPEC+. Chẳng hạn như Mỹ, theo số liệu từ Cơ quan Quản lý Thông tin Năng lượng Mỹ (EIA), sản lượng của quốc gia sản xuất dầu lớn thế giới đạt kỷ lục 13,24 triệu thùng/ngày trong tháng 9/2023, tăng gần 1 triệu thùng/ngày so cùng kỳ năm ngoái, tương đương gần 1% nhu cầu toàn cầu. Tất cả các yếu tố trên đã kéo giá dầu lao dốc, nhất là trong thời điểm mùa tiêu thụ yếu thường rơi vào cuối năm.

OPEC+ sẽ không “khoanh tay đứng nhìn” giá dầu lao dốc

Giá dầu giảm là điều không vui đối với các nhà xuất khẩu dầu hàng đầu. Do đó, OPEC+ có thể sẽ can thiệp nhiều vào thị trường dầu mỏ trong năm 2024.

Hướng đi sắp tới của OPEC+ sẽ phụ thuộc nhiều vào mức độ tuân thủ cam kết cắt giảm sản lượng tự nguyện của từng thành viên trong nhóm. Tuần trước, Tổng thống Nga và Thái tử Saudi Arabia đã kêu gọi tất cả quốc gia thuộc OPEC+ tham gia thỏa thuận cắt giảm sản lượng. Bộ trưởng Dầu mỏ Kuwait và Iraq cũng nêu bật sự ủng hộ đối với các biện pháp phòng ngừa mà OPEC+ áp dụng, duy trì sự cân bằng và ổn định của thị trường. Tuy nhiên, thị trường có thể sẽ không còn tin vào những “lời nói suông” từ phía OPEC+. Điều đáng quan tâm nhất là các dữ liệu thực tế chứng minh tỷ lệ tuân thủ cam kết của nhóm.

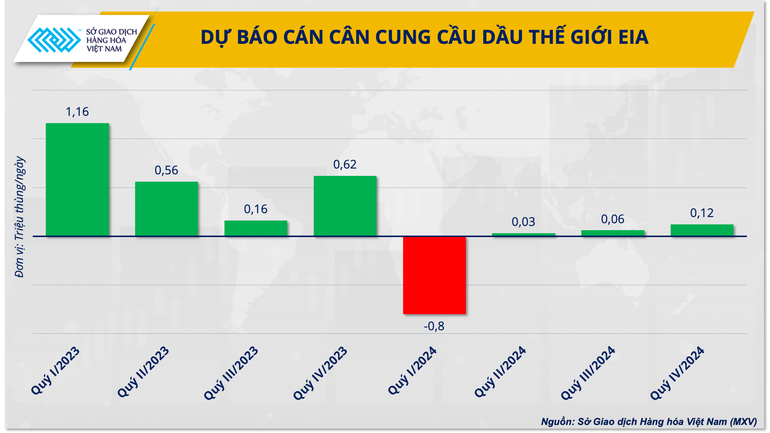

Theo báo cáo Triển vọng Năng lượng Ngắn hạn (STEO) tháng 12, EIA dự báo giá dầu WTI giao ngay đạt trung bình 78,8 USD/thùng trong quý I/2024, với vùng đỉnh rơi vào khoảng tháng 3, ở mức 81,5 USD/thùng. EIA cho rằng việc OPEC+ cắt giảm sản lượng sẽ khiến thị trường toàn cầu thâm hụt tới 800.000 thùng/ngày trong quý I/2024, hỗ trợ giá dầu phục hồi.

|

Tuy nhiên, trong trung và dài hạn, đà phục hồi này có thể không bền vững, do triển vọng tăng trưởng toàn cầu vẫn còn mờ nhạt. Phần lớn các tổ chức đều cho rằng tốc độ tăng GDP thế giới sẽ chậm lại trong năm 2024 so năm 2023. Đây sẽ là “những cơn gió ngược” đối với giá dầu.

“Trong kịch bản cắt giảm thực tế đúng như cam kết, giá dầu sẽ được hỗ trợ trong quý đầu năm sau. Nếu như mức giá trung bình ở khoảng 75 USD/thùng, OPEC+ có thể gia hạn kế hoạch trong các quý sau đó. Đây vốn được cho là mức giá hòa vốn ngân sách của Saudi Arabia trong năm 2024 theo như ước tính mới nhất của Quỹ Tiền tệ Quốc tế (IMF). Tuy nhiên, nếu giá dầu vẫn thấp hơn vùng 70 USD/thùng, rất có thể OPEC+ sẽ tiếp tục thu hẹp sản lượng, ít nhất là tác động đi đầu của thủ lĩnh nhóm Saudi Arabia”, ông Dương Đức Quang nhận định.

Như vậy, OPEC+ có thể sẽ còn gặp nhiều khó khăn trong cuộc chiến hỗ trợ giá vào năm 2024. Theo Rapidan Energy Group, nhóm tổ chức này sẽ cần quản lý nguồn cung chặt chẽ trong 5 năm nữa để ngăn chặn sự sụt giảm của giá dầu.

Tất nhiên, với một quốc gia nhập siêu xăng dầu như Việt Nam, các kỳ điều chỉnh giá cũng phải tính toán, cân nhắc theo biến động giá dầu thế giới. Rủi ro kinh tế và địa chính trị, cũng như chính sách sản lượng bất ngờ từ phía OPEC+ có thể khiến xu hướng giá dầu thế giới biến động khó lường. Do vậy, việc theo dõi chặt chẽ các động thái từ OPEC+ sẽ là một trong những lưu ý cho năm 2024. Qua đó, công tác điều hành giá sẽ có cơ sở bám sát diễn biến quốc tế, đồng thời có kế hoạch chủ động tốt về nguồn cung.