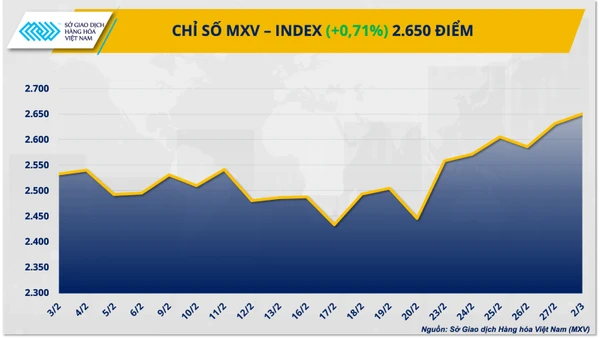

Thông tin từ Ngân hàng Nhà nước Việt Nam cũng cho thấy, đối với lãi suất của các ngân hàng thương mại, thời gian vừa qua mặc dù có biến động tăng nhưng ở mức độ rất nhẹ, trong đó lãi suất huy động tăng 0,25% và lãi suất cho vay là 0,24% - đây là mức tăng thấp nhất so với tất cả các nước trong khu vực Đông Nam Á và châu Á. Lãi suất cho vay bình quân hiện chỉ từ 7,9-9,3%, kể cả dư nợ cũ và dư nợ mới; lãi suất huy động bình quân từ 6,3-6,8% đối với kỳ hạn trên 1 năm. Các mức lãi suất này so với các năm gần đây đã được duy trì khá ổn định.

Lãi suất huy động tiếp tục tăng

Quan sát trên thị trường, nhiều ngân hàng thương mại đã công bố biểu lãi suất mới vào tuần cuối tháng 8, đầu tháng 9 và đều điều chỉnh tăng. Cụ thể mới đây nhất, Ngân hàng thương mại cổ phần Bản Việt (VietCapital Bank) thông báo tăng lãi suất gửi tiết kiệm trực tuyến tại tất cả các kỳ hạn. Theo đó, điều chỉnh tăng lãi suất mạnh nhất đối với tiền gửi tiết kiệm trực tuyến kỳ hạn 24 tháng lên mức 7,3%/năm, tăng 0,3%/năm so với trước đó. Đối với kỳ hạn từ 6-12 tháng, lãi suất tăng thêm 0,2%/năm, dao động từ 6,6-7,1%/năm; kỳ hạn từ 1 đến 3 tháng tăng lãi suất thêm 0,05%/năm, lên mức 4%/năm.

Trong tháng 9, Ngân hàng thương mại cổ phần Sài Gòn Thương Tín (Sacombank) cũng áp dụng biểu lãi suất mới, cao nhất là 7%/năm. Theo đó, Sacombank đã tăng khoảng 0,2 %/năm ở nhiều kỳ hạn, cả hình thức gửi tiền tại quầy và gửi tiền trực tuyến. Đáng chú ý, khách hàng Sacombank có thể được hưởng lãi suất cao nhất là 7,2%/năm khi gửi tiết kiệm kỳ hạn 36 tháng nhưng kèm điều kiện tham gia bảo hiểm nhân thọ từ ngày 1/7/2022. Ngân hàng thương mại cổ phần An Bình (ABBank) cũng đang áp dụng mức lãi suất 8,8%/năm cho kỳ hạn 13 tháng, tăng 0,5%/năm so với biểu lãi suất niêm yết trước đó.

Tuy nhiên, điều kiện để nhận lãi suất 8,8% là dành cho các khoản tiền gửi 1.500 tỷ đồng trở lên và lĩnh lãi cuối kỳ. Ngân hàng thương mại cổ phần Công thương Việt Nam (VietinBank) cũng vừa công bố triển khai chương trình cộng thêm lãi suất tới 0,5%/năm cho các khách hàng cá nhân gửi tiết kiệm trực tuyến kỳ hạn từ 1 đến 24 tháng trên VietinBank iPay. Theo đó, lãi suất kỳ hạn 1-2 tháng là 3,5-3,6%/năm; lãi suất kỳ hạn 3-5 tháng là 3,9-4%/năm, lãi suất kỳ hạn 6 tháng là 4,4-4,5%/năm, lãi suất kỳ hạn 12 tháng là 6-6,1%/năm...

Theo các chuyên gia kinh tế, động thái tăng lãi suất huy động của nhiều ngân hàng thương mại trong thời gian qua có thể nhằm đáp ứng hệ số an toàn vốn (CAR) để tránh việc mất cân đối tỷ lệ huy động vốn ngắn hạn cho vay trung và dài hạn. Bởi theo lộ trình của Thông tư 08/2020/TT-NHNN, từ đầu tháng 10 tới đây, quy định tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn sẽ giảm từ mức 37% xuống còn 34%. Bên cạnh đó, tăng lãi suất huy động cũng để thu hút người dân gửi tiền vào ngân hàng khi tốc độ huy động vốn từ đầu năm đến nay thấp hơn nhiều so với tốc độ tăng trưởng tín dụng. Đặc biệt, việc một số ngân hàng được cấp hạn mức tín dụng bổ sung từ 7/9 cũng làm tăng áp lực huy động vốn để có nguồn cho vay theo hạn mức tăng thêm.

Nỗ lực duy trì mặt bằng lãi suất

Việc mặt bằng lãi suất huy động liên tục điều chỉnh theo xu hướng tăng trong thời gian gần đây cũng dấy lên lo ngại lãi suất cho vay cũng điều chỉnh tăng theo. Thực tế, theo thông tin từ Ngân hàng Nhà nước Việt Nam, thời gian vừa qua, lãi suất huy động đã tăng 0,25% và lãi suất cho vay tăng 0,24%. Trong cả năm 2022, Công ty cổ phần Chứng khoán SSI đưa ra dự báo, lãi suất huy động có thể tăng 1%-1,5%. Lãi suất cho vay đối với các khoản giải ngân mới sẽ cao hơn 1%-2% so với năm 2021. Trong khi đó, thông thường phải mất từ 1-2 quý để lãi suất cho vay đối với các khoản vay dài hạn cũ điều chỉnh lại hoàn toàn theo lãi suất huy động.

Công ty cổ phần Chứng khoán Rồng Việt (VDSC) cũng dự báo lãi suất cho vay chịu áp lực điều chỉnh tăng mạnh hơn trong nửa cuối năm 2022 và sang cả năm 2023 do dư địa tín dụng hạn hẹp, lãi suất huy động đã tăng khá nhiều và sẽ còn tăng tiếp trong nửa cuối năm, cùng với thanh khoản hệ thống không dồi dào do ưu tiên ổn định tỷ giá và kiềm chế lạm phát. Theo các chuyên gia phân tích của VDSC, do lãi suất điều hành mang tính định hướng nên việc tăng mạnh lãi suất có thể sẽ ảnh hưởng tiêu cực đến triển vọng tăng trưởng kinh tế năm 2023. Tuy nhiên, nếu kiềm giữ lãi suất điều hành thì áp lực từ bên ngoài vẫn rất lớn.

Đối với lãi suất của các ngân hàng thương mại, thời gian vừa qua mặc dù có biến động tăng nhưng ở mức độ rất nhẹ, trong đó lãi suất huy động tăng 0,25% và lãi suất cho vay là 0,24% - đây là mức tăng thấp nhất so với tất cả các nước trong khu vực Đông Nam Á và châu Á.

Ngân hàng Nhà nước Việt Nam

Liên quan vấn đề điều hành lãi suất, Phó Thống đốc Thường trực Ngân hàng Nhà nước Việt Nam Đào Minh Tú cho biết, trong bối cảnh hiện nay, Việt Nam đang tích cực triển khai các giải pháp nhằm kiểm soát lạm phát, ổn định kinh tế vĩ mô. Nhiều ngân hàng trung ương trên thế giới, kể cả các nước phát triển nhất đã và đang phải tăng lãi suất để hạn chế đầu tư nhằm ngăn chặn lạm phát. Tại Mỹ, Cục Dự trữ liên bang (FED) đã liên tục tăng lãi suất và qua bốn lần nâng lãi suất đã lên mức 2,25-2,5%/năm với tổng mức tăng là khoảng 2,25 điểm phần trăm; Ngân hàng châu Âu (ECB) cũng đã tăng 0,5%, mặc dù trước đó đã có 11 năm duy trì lãi suất âm, nhiều quốc gia khác cũng đang tích cực tăng lãi suất...

“Đối với Việt Nam, lạm phát là vấn đề đang được quan tâm và Chính phủ cũng đang chỉ đạo nhiều biện pháp để ngăn chặn lạm phát. Trong tháng 7 và 8 vừa qua, chỉ số lạm phát tiếp tục được duy trì ở mức 2,58%. Tuy nhiên, các yếu tố về tiền tệ cũng như một số nguyên nhân khác vẫn cần được kiểm soát chặt chẽ. Chính vì thế, việc điều hành lãi suất của Ngân hàng Nhà nước Việt Nam lúc này được tính toán một cách chặt chẽ, thận trọng”, Phó Thống đốc Đào Minh Tú nêu rõ.

Đồng thời, ông Tú cũng khẳng định: Trong bối cảnh từ năm 2021 và các tháng đầu năm 2022, các ngân hàng trung ương trên thế giới đã tăng lãi suất lên rất cao nhưng Ngân hàng Nhà nước Việt Nam vẫn duy trì ổn định mức lãi suất điều hành. Nếu xét về góc độ tương đối trong tương quan với các nước đang có lãi suất tăng nhanh thì có thể xem như chúng ta đang giảm lãi suất điều hành, mặc dù con số tuyệt đối không thay đổi. Điều này tạo điều kiện cho các ngân hàng thương mại tiếp cận nguồn vốn với giá hợp lý, rẻ hơn.

Cũng theo đại diện lãnh đạo Ngân hàng Nhà nước Việt Nam, để giải quyết bài toán đặt ra lúc này là vừa kiểm soát lạm phát, vừa hỗ trợ phục hồi phát triển kinh tế, thời gian tới Ngân hàng Nhà nước Việt Nam sẽ tiếp tục điều hành lãi suất linh hoạt để đạt được mục tiêu này.

Tuy nhiên, để giải quyết câu chuyện vừa kiểm soát lạm phát vừa khôi phục kinh tế nhanh và hỗ trợ doanh nghiệp trong điều kiệu còn nhiều khó khăn, Ngân hàng Nhà nước Việt Nam sẽ tiếp tục kêu gọi các ngân hàng thương mại bằng nguồn lực của mình, có các biện pháp để tiếp tục hỗ trợ các doanh nghiệp như đã triển khai trong suốt hai năm diễn ra dịch Covid-19. Hai năm qua, khi đại dịch diễn biến phức tạp, nguồn lực giảm lãi suất hỗ trợ cho doanh nghiệp từ các ngân hàng thương mại là 52 nghìn tỷ đồng.

![[Infographic] VN-Index giảm mạnh phiên thứ hai liên tiếp, thanh khoản thị trường giảm](https://cdn.nhandan.vn/images/cff0cf104a5fdc1d691a3c6d1f947c584cfcd7aec6e9b721423040d99310c975a97719d9d4669272f123a520a66287a048b9382a8c3d1e37736b78a1be2bbad7/231-7590.jpg.webp)