Theo báo cáo Kết quả Kinh doanh, tính đến hết ngày 31/12/2022, tổng tài sản của ABBANK đạt 130.080 tỷ đồng, tăng 8% so cuối năm 2021; ở mảng kinh doanh trọng yếu, ABBANK vẫn duy trì mức độ tăng trưởng ổn định: dư nợ tín dụng ghi nhận con số 88.529 tỷ đồng, tương đương tăng 12,6% so cùng kỳ; huy động từ khách hàng đạt 91.837 tỷ đồng, tăng 15,9% năm 2021. Từ đó, bảo đảm cho ABBANK có khả năng thanh khoản ổn định, thu nhập thuần từ lãi đạt 3.707 tỷ đồng, tăng 22% so năm 2021. Số dư CASA cũng tăng 6% so cùng kỳ, đạt 12.614 tỷ đồng.

Năm qua, ABBANK cũng đã triển khai nhiều dự án sáng kiến chiến lược tạo nền tảng thúc đẩy chuyển đổi và kinh doanh trên nền tảng số và sự phát triển của ABBANK theo kế hoạch chiến lược trung hạn 2021-2025 và giai đoạn tiếp theo.

Tuy nhiên, do ảnh hưởng lạm phát, nhiều khoản chi phí phát sinh tăng so năm 2021 và kế hoạch đề ra.

Bên cạnh đó, năm qua hoạt động kinh doanh trái phiếu Chính phủ gặp khó khăn do mặt bằng lãi suất tăng, tỷ giá ngoại tệ biến động gây ảnh hưởng bất lợi, đến cuối năm ABBANK thực hiện kết chuyển số dư tài khoản kinh doanh ngoại tệ bảo đảm tuân thủ quy định của Ngân hàng Nhà nước cũng như điều chỉnh danh mục đầu tư đã tác động đến lợi nhuận cả năm. Năm 2022, ABBANK đạt 1.686 tỷ đồng lợi nhuận trước thuế, chưa đạt kỳ vọng so với kế hoạch Đại hội cổ đông đã thông qua.

Việc kiểm soát nợ xấu trong năm 2022 cũng là một thử thách lớn trước thực trạng khó khăn chung của nền kinh tế và hoạt động của các doanh nghiệp, tuy nhiên ABBANK đã nỗ lực duy trì tỉ lệ nợ xấu trên tổng dự nợ ổn định dưới mức 3% theo đúng quy định của Ngân hàng Nhà nước và trích lập dự phòng cho các khoản vay. Chỉ số an toàn vốn (CAR) cũng vẫn được bảo đảm ở mức 11,6%, cao hơn so khuyến cáo của Ngân hàng Nhà nước. Năm 2022, ABBANK cũng đã hoàn thành việc tất toán mua lại toàn bộ số trái phiếu VAMC.

Ông Nguyễn Mạnh Quân - Quyền Tổng Giám đốc ABBANK cho biết: “Trong năm 2022, trước những khó khăn khách quan cũng như các vấn đề nội tại, ABBANK có nhiều quyết định cải cách mạnh mẽ để chuyển mình. Điều này ảnh hưởng không nhỏ đến thành tích kinh doanh, nhưng chúng tôi tin đây là sự hy sinh xứng đáng để xây dựng một nền tảng kinh doanh vững chắc theo chiến lược chuyển đổi số trong thời gian tới”.

Một điểm sáng trong hoạt động của ABBANK năm 2022 là từng bước áp dụng thành công Basel 3, tăng cường năng lực vận hành của hệ thống nội tại và quản trị rủi ro hiệu quả như: tối ưu quản trị rủi ro thanh khoản và các rủi ro tích hợp; bổ sung tuyến phòng thủ 1,5 nhằm tăng cường việc quản lý, giám sát rủi ro tại các chi nhánh, phòng giao dịch; đưa vào áp dụng hệ thống cảnh báo sớm các khoản vay KHCN (EWS); áp dụng giải pháp chấm điểm tín dụng với kho dữ liệu khách hàng, dữ liệu mở, dữ liệu bên thứ ba và mô hình chấm điểm đáng tin cậy để hỗ trợ, tạo thuận lợi cho khách hàng tiếp cận vốn vay.

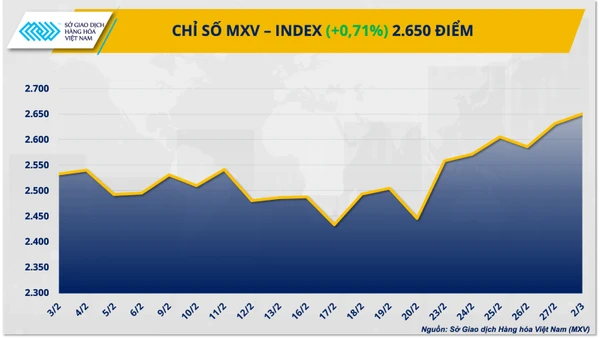

![[Infographic] VN-Index giảm mạnh phiên thứ hai liên tiếp, thanh khoản thị trường giảm](https://cdn.nhandan.vn/images/cff0cf104a5fdc1d691a3c6d1f947c584cfcd7aec6e9b721423040d99310c975a97719d9d4669272f123a520a66287a048b9382a8c3d1e37736b78a1be2bbad7/231-7590.jpg.webp)