Nếu không “trấn giữ” tốt và có giải pháp tăng khả năng chống chịu của thị trường tài chính, hậu quả sẽ không dừng lại ở việc chuyển hóa rủi ro của thị trường này vào nền kinh tế thực mà nguy hiểm hơn, chúng ta sẽ không còn “tấm khiên” tài chính đủ vững chắc để chủ động chống đỡ các cú sốc từ bên ngoài.

Do sự đứt gãy của chuỗi cung ứng, tăng trưởng kinh tế Việt Nam trong hai năm đại dịch Covid-19 sụt giảm so với mục tiêu đề ra, nhưng nghịch lý là tăng trưởng tín dụng lại giảm không đáng kể. Thực tế này làm dấy lên mối quan ngại về khả năng dòng tiền lớn từ hệ thống ngân hàng bơm ra đã không đi vào sản xuất mà được dùng để đảo nợ hoặc chảy vào các kênh đầu cơ, ảnh hưởng đến mục tiêu duy trì ổn định kinh tế vĩ mô.

Nguy cơ từ cổ phiếu, trái phiếu rác

Thị trường vốn đang tiềm ẩn đầy rủi ro khi tăng trưởng quá nóng. Rủi ro lớn nhất hiện nay nằm ở thị trường trái phiếu doanh nghiệp. Theo số liệu của Bộ Tài chính, năm 2017, dư nợ trái phiếu doanh nghiệp mới đạt hơn 4% GDP nhưng đến quý I/2022 đã tăng lên 18,2% GDP (tương đương gần 51 tỷ USD), tiến sát ngưỡng mục tiêu 20% GDP đặt ra cho nhiệm vụ phát triển thị trường đến năm 2025. Những bất cập cả về chất lượng hàng hóa và chất lượng nhà đầu tư cũng bộc lộ trên thị trường trái phiếu doanh nghiệp do tăng trưởng quá nóng: Gần 80% giá trị phát hành trái phiếu thuộc về các doanh nghiệp chưa niêm yết, có năng lực tài chính yếu, tính minh bạch rất kém, không xếp hạng tín nhiệm, không bảo lãnh thanh toán, không tài sản bảo đảm, không có năng lực tài chính tốt, sử dụng dòng vốn không đúng mục đích,…

Lợi dụng kẽ hở pháp luật, một đại gia có thể thông qua mạng lưới các doanh nghiệp, ngân hàng, công ty chứng khoán hoặc bắt tay với đối tác thiết lập liên minh ba bên để phát hành trái phiếu không giới hạn và phân phối đến nhà đầu tư cá nhân không chuyên nghiệp thông qua hình thức hợp đồng hợp tác đầu tư. Chưa hết, công cụ nợ cao cấp này còn được bán tràn lan đến các nhà đầu tư nhỏ lẻ qua các cuộc gọi rác, tin nhắn rác, thư điện tử và “chợ” online trên Facebook, Zalo,… với sự thổi phồng về lợi nhuận, mập mờ tài sản bảo đảm hay tình hình tài chính của doanh nghiệp phát hành. Vì vậy, hàng trăm nghìn nhà đầu tư “tay mơ” vẫn ồ ạt lao vào thị trường khiến dòng tiền cuồn cuộn đổ vào trái phiếu doanh nghiệp. Chỉ sau ba năm thăng hoa, quy mô thị trường trái phiếu doanh nghiệp hiện đã cân bằng với quy mô tín dụng, nhưng tăng trưởng không bền vững.

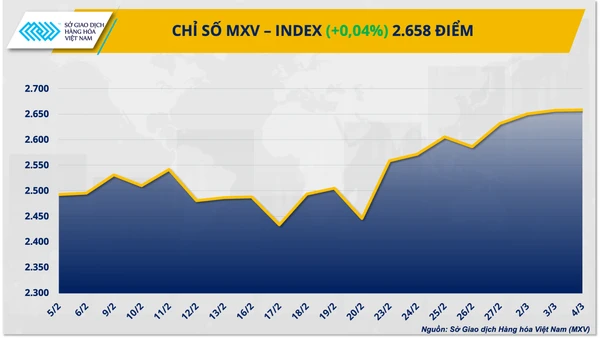

Tương tự, thị trường chứng khoán cũng phát triển nhanh nhưng chưa bền vững. Số lượng nhà đầu tư mới (F0), không chuyên tham gia thị trường tăng kỷ lục, chiếm gần 99% tổng số tài khoản đầu tư. Nhiều mã cổ phiếu tăng giá hàng trăm phần trăm ròng rã nhiều phiên giao dịch, không phản ánh đúng kết quả sản xuất, kinh doanh của công ty niêm yết.

Sau động thái thanh lọc thị trường bằng việc khởi tố các cá nhân vi phạm pháp luật tại Tập đoàn FLC, Louis Holdings và Tân Hoàng Minh, thị trường chứng khoán lập tức có mức giảm điểm mạnh. Thị trường trái phiếu cũng không ghi nhận đợt phát hành nào của doanh nghiệp bất động sản trong tháng 4/2022.

Thách thức duy trì ổn định kinh tế vĩ mô

Một rủi ro khác trên thị trường tài chính tiền tệ được Tiến sĩ Cấn Văn Lực cùng Nhóm tác giả Viện Ðào tạo và Nghiên cứu Ngân hàng Ðầu tư và Phát triển Việt Nam (BIDV) nhận diện là tội phạm trong lĩnh vực tài chính, ngân hàng đang gia tăng. Gần đây, nổi lên nhiều hiện tượng lừa đảo qua huy động vốn đa cấp, ví điện tử, sàn giao dịch tiền ảo, cho vay nặng lãi trên nền tảng số, lừa đảo qua các trung gian hoạt động không phép,… Trong khi đó, công tác phòng ngừa và trấn áp tội phạm ở lĩnh vực tài chính ngân hàng tuy có nhiều chuyển biến, nhưng vẫn chưa đáp ứng được yêu cầu trước sự phát triển của thị trường và còn nhiều lỗ hổng bảo mật chưa được khắc phục.

Vì vậy, cần có sự tăng cường ứng dụng công nghệ và phối hợp chặt chẽ giữa các cơ quan quản lý, tổ chức tài chính, doanh nghiệp ở thị trường trong nước và quốc tế trong cảnh báo, phòng ngừa, ứng phó loại hình tội phạm phức tạp, tinh vi này. Khác với giai đoạn khủng hoảng tài chính toàn cầu 2008-2009, quy mô thị trường tài chính Việt Nam hiện đã tương đương khoảng 304% GDP nên tác động của các cú sốc từ bên ngoài dội vào là không nhỏ, các rủi ro không loại trừ lẫn nhau có thể cùng tác động vào nhiều lĩnh vực và có tính lan truyền.

Tiến sĩ Cấn Văn Lực cho biết, kết quả nghiên cứu gần 395 cuộc khủng hoảng tài chính trong giai đoạn 1970-2007 của các tổ chức nghiên cứu uy tín thế giới đã chỉ ra 7 dấu hiệu rủi ro bất ổn tài chính đặc trưng. Ðó là nợ quốc gia và thâm hụt ngân sách tăng nhanh; nguy cơ đảo chiều hoặc giảm sút của dòng vốn bên ngoài; thị trường chứng khoán và bất động sản giảm mạnh; đồng nội tệ mất giá mạnh và đột ngột buộc phải phá giá; nợ xấu tăng nhanh, vốn của ngân hàng thương mại bị xói mòn, hệ thống ngân hàng yếu kém, khả năng chống đỡ yếu; thể chế, chính sách không theo kịp sự phát triển của thị trường tài chính và cuối cùng là tội phạm tài chính ngày càng gia tăng. Vận dụng các chỉ tiêu này để đo sức khỏe thị trường tài chính trong nước, Tiến sĩ Cấn Văn Lực và các cộng sự đánh giá Việt Nam đang ở mức trung bình khá để có thể chống chịu, ứng phó các cú sốc bên ngoài. Song cần hết sức lưu ý, các khu vực tài chính có sức chịu đựng trung bình luôn tiềm ẩn nguy cơ chuyển sang trạng thái báo động hơn nếu thiếu biện pháp kiểm soát kịp thời, hiệu quả.

Hơn nữa, quy mô tín dụng ngày càng lớn nhưng phần đông dân số hiện không có đủ kiến thức để hiểu về sản phẩm tài chính cũng như rủi ro liên quan; không biết lập kế hoạch ngân sách cho tương lai và không thực hiện hiệu quả quyết định quản lý tài chính của mình. Do đó, cần xây dựng chiến lược quốc gia về giáo dục tài chính, nâng cao nhận thức của công chúng về các sản phẩm, dịch vụ ngân hàng, hạn chế rủi ro cho người tiêu dùng sử dụng các sản phẩm, dịch vụ tài chính, đẩy lùi tín dụng đen,…

Tiến sĩ Võ Trí Thành, nguyên Phó Viện trưởng Nghiên cứu quản lý kinh tế Trung ương nhận định: Ðúng là rủi ro đang gia tăng, không chỉ ở thị trường chứng khoán, trái phiếu doanh nghiệp mà còn nhiều vấn đề về nợ xấu, chất lượng tín dụng,… nhưng tôi cho rằng, mọi việc vẫn nằm trong chừng mực mà chúng ta có thể quản trị được. Vì giai đoạn trước, hệ thống ngân hàng thương mại là điểm yếu cốt tử của nền kinh tế thì nay đã có bước phát triển lành mạnh. Nền tảng kinh tế vĩ mô hiện cũng tốt hơn, từ thâm hụt ngân sách, tỷ lệ nợ công, dự trữ ngoại hối vượt quy mô 100 tỷ USD,… Quan trọng là trình độ hoạch định chính sách, xử lý khủng hoảng của Việt Nam cũng được nâng tầm sau kinh nghiệm ứng phó khủng hoảng tài chính châu Á và bài học xương máu từ gói kích cầu năm 2009-2010.

Thế hệ những người làm công tác nghiên cứu, tham mưu xây dựng chính sách như ông Thành đã chứng kiến nhiều giai đoạn thăng trầm của kinh tế đất nước, nhưng ông thừa nhận tình thế chưa bao giờ đặc biệt khó khăn như thời điểm này bởi những rủi ro đan xen, lan truyền ở cấp độ quan hệ giữa các đối tác thương mại quốc tế và giữa các lĩnh vực trong nền kinh tế. Theo ông Thành, bài học đầu tiên cho Việt Nam để tăng khả năng chống chịu là giữ cho được ổn định kinh tế vĩ mô cũng như sự lành mạnh của hệ thống tài chính, đi cùng với cải cách, giám sát, vận dụng tốt chính sách tài khóa, tiền tệ, làm đệm đỡ giảm tác động của các cú sốc. Cũng cần lưu ý, trong phản ứng của các thị trường, phản ứng của thị trường tài chính là nhanh nhất và giá của tài sản tài chính chính là tỷ giá và lãi suất, lạm phát. Do đó, phải hết sức chú ý trong phối hợp chính sách tài khóa, tiền tệ, không chỉ là tuân thủ nguyên tắc mà còn phải có nghệ thuật.

Năm 2021, có 358 doanh nghiệp phát hành trái phiếu riêng lẻ thì 57 doanh nghiệp thua lỗ, 45 doanh nghiệp có hệ số nợ trên vốn chủ sở hữu lớn hơn 10. Cá biệt, Công ty TNHH Kinh doanh Bất động sản Mediterranean Revival Villas có vốn chủ sở hữu chỉ 153 tỷ đồng, nhưng phát hành tới 7.200 tỷ đồng trái phiếu, gấp hơn 47 lần vốn điều lệ. Chỉ tính riêng 20 doanh nghiệp bất động sản phát hành trái phiếu nhiều nhất trong năm 2021 đã vay nợ tổng cộng hơn 100 nghìn tỷ đồng qua kênh trái phiếu.

Nguồn: Bộ Tài chính

(Còn nữa)

(*) Xem Báo Nhân Dân từ số ra ngày 22/6/2022.

(*) Do phải tạm lùi để kịp thời tuyên truyền các vấn đề thời sự tại số báo ngày 24/6/2022, bài 3 của loạt bài được tiếp tục đăng trên số báo hôm nay. Xin cáo lỗi cùng bạn đọc.

Bài 1: Lời giải cho bài toán năng lượng

Bài 2: Tiến lên nấc thang cao hơn trong chuỗi cung ứng toàn cầu