Tín hiệu phục hồi và niềm tin đã trở lại

Sau những động thái mang tính thanh lọc thị trường trái phiếu doanh nghiệp năm 2022, các cơ quan quản lý tiếp tục tiến hành tái cấu trúc, minh bạch hóa thị trường trong năm 2023 với mục tiêu khôi phục niềm tin của nhà đầu tư.

Theo các chuyên gia của SSI Research, tổng lượng trái phiếu doanh nghiệp phát hành đã có các dấu hiệu phục hồi từ quý II/2023, sau khi Nghị định số 08/2023/NĐ-CP để điều chỉnh lộ trình áp dụng một số quy định tại Nghị định số 65/2022/NĐ-CP (Nghị định số 65) chính thức có hiệu lực. Cụ thể, Nghị định này đã tạo ra hành lang pháp lý để tổ chức phát hành có thể hoãn thời hạn thanh toán trái phiếu lên đến hai năm hoặc chuyển đổi trái phiếu thành tài sản khác. Số tiền gốc trái phiếu đã thành công thực hiện điều chỉnh hoãn nợ gốc/điều chỉnh lãi suất hoặc chuyển đổi trái phiếu lên tới 66.000 tỷ đồng. Đặc biệt, trái phiếu của các doanh nghiệp bất động sản chiếm tỷ trọng cao nhất trên thị trường sơ cấp với tỷ lệ 57%, nhưng chỉ tập trung vào một số tổ chức phát hành.

Ông Lê Hồng Khang, Giám đốc phân tích FiinRatings đánh giá, xét về môi trường lãi suất, cũng như sức cầu vốn của doanh nghiệp và "khẩu vị rủi ro" của nhà đầu tư, thì tốc độ hồi phục của thị trường hiện nay là chậm và khó có sự bứt phá. Giai đoạn chững lại hiện nay là cần thiết bởi thị trường đang phát triển theo chiều sâu. Thực tế, lượng mua vào của các quỹ đầu tư trái phiếu đã trở về mức bình thường, nghĩa là niềm tin đã quay trở lại.

Còn theo ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, việc đưa vào hoạt động sàn giao dịch thứ cấp bước đầu tạo ra sự minh bạch, lành mạnh trong hành trình phát triển thị trường về dài hạn. Các nhà đầu tư dễ dàng tiếp cận thông tin chính thức hơn, đặc biệt là với các tổ chức phát hành chưa niêm yết. Việc này sẽ giúp nhu cầu trái phiếu có thể phục hồi, trước hết là từ các nhà đầu tư tổ chức với nguồn vốn dồi dào và nhu cầu đa dạng hóa danh mục đầu tư. Với các nhà đầu tư cá nhân, có lẽ còn nhiều việc phải làm để khôi phục lại niềm tin và tâm lý đầu tư.

Rủi ro vẫn chất chồng

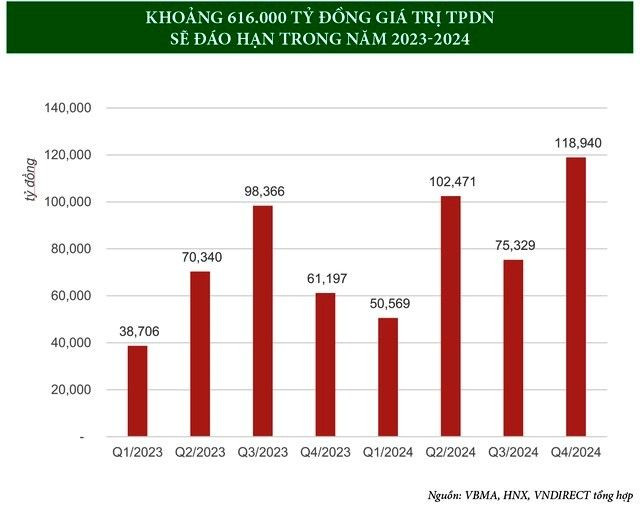

Bên cạnh những tín hiệu tích cực thì khả năng trả nợ trái phiếu của doanh nghiệp là một vấn đề đáng lo ngại. Thống kê của FiinGroup cho thấy, tổng giá trị trái phiếu doanh nghiệp riêng lẻ đáo hạn trong nửa cuối năm 2023 ước khoảng 104.800 tỷ đồng, năm 2024 ở mức 288.100 tỷ đồng, năm 2025 ở mức 194.200 tỷ đồng... Đây là thách thức không nhỏ và cũng không thể giải quyết trong ngắn hạn được.

Trước bối cảnh này, nhiều đơn vị phát hành đã lựa chọn bán tài sản hoặc gia hạn thời gian trả nợ trái phiếu. Chẳng hạn, Công ty cổ phần Hoàng Anh Gia Lai dự kiến thanh lý khách sạn Hoàng Anh Gia Lai tại thành phố Pleiku (Gia Lai), để thanh toán một phần nợ của lô trái phiếu mã HAGLBOND16.26, phát hành năm 2016. Số tiền chậm thanh toán lãi lũy kế và chậm thanh toán gốc lũy kế lần lượt là 2.870,59 tỷ đồng và 1.157 tỷ đồng tính tới ngày 30/9/2023. Song tới ngày 29/9, doanh nghiệp này đã thông qua việc điều chỉnh kỳ hạn trái phiếu mã HAG2012.300, được phát hành ngày 18/6/2012, từ 11 năm sang 13 năm kể từ ngày phát hành, tức tăng thêm hai năm. Việc này giúp điều chỉnh ngày đáo hạn trái phiếu từ ngày 30/9/2023 thành ngày 30/9/2025.

Tuy nhiên, không phải doanh nghiệp nào cũng thực hiện thành công việc gia hạn hoặc bán tài sản để trả nợ trái phiếu sắp tới hạn, mà không ít đơn vị phát hành phải đối mặt nguy cơ nợ xấu trái phiếu. Theo FiinGroup, có 118 tổ chức phát hành có một hoặc nhiều hơn lô trái phiếu lưu hành đã không thể đáp ứng nghĩa vụ nợ với tổng giá trị 165.000 tỷ đồng tính đến 30/6/2023, trong đó 109.000 tỷ đồng chậm trả đã đáo hạn từ năm 2022, tương đương 11,8% giá trị trái phiếu doanh nghiệp đang lưu hành. Đáng lưu ý, 44 tổ chức có trái phiếu đến hạn nhưng đã được tái cơ cấu nợ, được thực hiện chủ yếu sau khi Nghị định số 08/2023/NĐ-CP có hiệu lực, và vẫn còn 79 tổ chức vi phạm nghĩa vụ nợ.

Ông Nguyễn Quang Thuân cho biết, để giải quyết dòng tiền chi trả cho trái phiếu đáo hạn, các doanh nghiệp sẽ tìm nguồn vốn từ phát hành các lô trái phiếu mới, vay ngân hàng, phát hành cổ phiếu... Nhưng ở bối cảnh hiện tại, khả năng gọi vốn của doanh nghiệp khá khó khăn. Thêm đó, thị trường cần thời gian để điều chỉnh, khôi phục niềm tin, nhất là khi vấn đề nhà đầu tư chuyên nghiệp, xếp hạng tín nhiệm bắt buộc với một số trường hợp chưa được thực thi.

Bên cạnh yếu tố chính sách, doanh nghiệp cũng gặp khó khăn khi nguồn vốn tín dụng là không nhiều do phải ưu tiên cho các ngành sản xuất, kinh doanh và hạn mức tăng trưởng tín dụng thấp do phải kiểm soát lạm phát và rủi ro an toàn hệ thống các tổ chức tín dụng. Không chỉ vậy, thị trường trái phiếu doanh nghiệp còn đối mặt rủi ro tiềm ẩn khi nhiều công ty chứng khoán đầu tư vào trái phiếu doanh nghiệp với quy mô vượt 10.000 tỷ đồng tại một số doanh nghiệp. Chẳng hạn, Công ty Chứng khoán Kỹ thương (TCBS) nắm giữ 13.460 tỷ đồng trái phiếu doanh nghiệp tính đến ngày 30/6/2023, tăng 86% so đầu năm. Trong đó, phần lớn là trái phiếu chưa niêm yết với tổng trị giá là 12.570 tỷ đồng. Tương tự, Công ty Chứng khoán VPBank (VPBankS) cũng đang nắm giữ khoảng 10.081 tỷ đồng trái phiếu doanh nghiệp, tăng 39% so thời điểm đầu năm 2023.

Theo nghiên cứu của Công ty cổ phần Xếp hạng tín nhiệm đầu tư Việt Nam (VIS Rating), rủi ro thanh khoản và tái cấp vốn có thể kiểm soát được tại hầu hết các ngân hàng và công ty chứng khoán vì trái phiếu đáo hạn trong hai năm tới chiếm dưới 10% tổng tài sản của nhóm doanh nghiệp này. Tuy nhiên, một số công ty chứng khoán có lượng lớn trái phiếu đáo hạn có thể cần thu hẹp quy mô hoạt động kinh doanh và tài sản nếu không thể tìm nguồn vốn mới thay thế cho trái phiếu đáo hạn. Bên cạnh rủi ro trực tiếp về tài sản, các công ty này sẽ phải đối mặt việc các nhà đầu tư cá nhân yêu cầu mua lại các trái phiếu doanh nghiệp mà họ đã phân phối.