Tăng trưởng tín dụng thấp, ngân hàng “hãm” huy động vốn

Theo số liệu cập nhật gần nhất thì tiền gửi của người dân vào hệ thống ngân hàng đạt 6,33 triệu tỷ đồng, tăng gần nửa triệu tỷ đồng so với cuối năm 2022. Trong khi đó, dư nợ tín dụng đến cuối tháng 6 tăng hơn 4,7%, mới đạt 1/3 kế hoạch năm nay. Theo ước tính sơ bộ, đây là mức tăng trưởng tín dụng thấp nhất trong vòng 10 năm. Nhiều ngân hàng như Vietinbank, ACB, OCB huy động cao hơn tín dụng. Ông Trần Bình Minh, Chủ tịch Hội đồng quản trị VietinBank chia sẻ: “Lần đầu tiên tăng trưởng tín dụng âm trong tháng 5/2023 và phải hãm huy động vốn”. Tại Agribank, tín dụng tăng trưởng âm trong 4 tháng đầu năm 2023 và mới tăng trưởng dương từ tháng 5/2023 nên Ngân hàng cũng dần cắt giảm lãi suất huy động.

Sau quyết định giảm lãi suất điều hành lần thứ 4 của Ngân hàng Nhà nước (NHNN) hôm 19/6 vừa qua, hơn 30 ngân hàng trong nước đã đồng loạt giảm lãi suất tiết kiệm ở hàng loạt kỳ hạn. Thậm chí nhiều ngân hàng đã có lần thứ 2 liên tiếp điều chỉnh giảm lãi tiết kiệm, chỉ trong quãng thời gian 1 tuần.

Cụ thể, tính đến ngày 27/6, ở nhóm ngân hàng tư nhân, OceanBank đồng loạt giảm 0,3%-0,4% lãi suất huy động tại các kỳ hạn từ 6 tháng trở lên. Hiện lãi suất cao nhất mà ngân hàng này niêm yết là 7,8%/năm dành cho các kỳ hạn từ 18 tháng trở lên. Đây là đợt điều chỉnh lãi suất thứ 3 liên tiếp của OceanBank trong chưa đầy nửa tháng qua. Trước đó, ngân hàng này cũng đã thay đổi biểu lãi suất huy động vào ngày 17/6 và 19/6.

Đặc biệt, ở nhóm “Big 4”, lãi suất tiền gửi các kỳ hạn đều ở ngưỡng thấp nhất thị trường. Đơn cử, lãi suất kỳ hạn 1 tháng là 3,4%; kỳ hạn 3 tháng là 4,1%; kỳ hạn 6 tháng là 5%; kỳ hạn 12 tháng, 13 tháng và 36 tháng đều là 6,3%/năm.

Có thể xem hạ lãi suất tiền gửi là cú nhấn phanh để “hãm” huy động vốn khi vốn đang bị ế. Ông Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ (Ngân hàng Nhà nước) cho biết: “Thanh khoản ngân hàng đang dư thừa lớn. Điều này thể hiện qua 2 chỉ tiêu. Một là, số dư tiền gửi của các tổ chức tín dụng tại NHNN vượt xa mức dự trữ bắt buộc và diễn biến này đã kéo dài từ tháng 2 đến nay. Hai là, lãi suất liên ngân hàng giảm rất mạnh, hiện lãi suất qua đêm chỉ còn khoảng 0,7-1,2%/năm”.

Tình thế khó khăn của các ngân hàng được ví như cầm “hòn than đang cháy” vì ôm một đống vốn và phải trả lãi đều cho người gửi tiền nhưng lại không cho vay được.

Dòng tiền gửi tiết kiệm của người dân đã ồ ạt đổ vào hệ thống ngân hàng từ cuối năm 2020 đến quý I/2023 khi mà lãi suất huy động đã tăng rất cao, có những lúc lên tới trên 10%. Dù lãi suất huy động giảm dần trong những tháng gần đây, nhưng “quán tính” của nó khiến dòng tiền vẫn chảy vào ngân hàng với hình thức gửi tiết kiệm.

Theo nhiều chuyên gia, nguyên nhân khiến cho tăng trưởng tín dụng thấp là do sự hấp thụ của nền kinh tế, không phải vướng mắc từ cơ chế chính sách. Tăng trưởng ở mức thấp do cầu tín dụng giảm khi ba động lực đầu tư, tiêu dùng, xuất khẩu đều suy yếu, giải ngân đầu tư công chậm. Ngoài ra, thị trường bất động sản tiếp tục khó khăn khiến tín dụng bất động sản tăng chậm, ảnh hưởng tới tăng trưởng tín dụng chung.

Thống đốc NHNN Nguyễn Thị Hồng cho biết, cơ chế chính sách cho vay vẫn không thay đổi, năm 2022 tăng trưởng tín dụng là 14,16%, 5 tháng đầu năm 2023 tín dụng chỉ tăng khoảng 3% không phải do chính sách.

Theo Thống đốc, đối với các tổ chức tín dụng, những tháng đầu năm, dư địa về room tín dụng rất thoải mái, không bị chậm và thanh khoản hệ thống được NHNN duy trì rất dư thừa, không có lý do gì để các tổ chức tín dụng huy động tiền gửi, trả lãi cho người gửi tiền mà khi doanh nghiệp đủ điều kiện vay vốn lại không cho vay.

Nhu cầu vay đang rất thấp do tăng trưởng kinh tế chậm lại. Nhiều doanh nghiệp gặp khó khăn phải thu hẹp hoạt động sản xuất, kinh doanh nên không còn nhu cầu vay, số khác bị đứt gãy dòng tiền, thậm chí đứng trước nguy cơ phá sản, không thể tiếp cận được dòng tín dụng của các ngân hàng. Còn những doanh nghiệp kinh doanh hiệu quả, đáp ứng điều kiện vay vốn lại e ngại suy thoái kinh tế, tiêu dùng sụt giảm nên cũng hết sức thận trọng vay vốn để mở rộng sản xuất, kinh doanh. Người dân thì có tâm lý phòng thủ, gửi tiền ở ngân hàng chờ tín hiệu tốt mới dám bung ra. Trong khi đó, sau hai quý của năm nay, nhiều tổ chức quốc tế đã hai lần hạ dự báo tăng trưởng kinh tế của Việt Nam.

Trong một diễn biến khác, những khó khăn của nền kinh tế, đặc biệt là thị trường bất động sản rơi vào suy thoái đã khiến nợ xấu của nhiều ngân hàng tăng mạnh. Nợ xấu tăng càng khiến các ngân hàng thận trong hơn trong hoạt động cho vay.

Nợ xấu gia tăng, ồ ạt rao bán tài sản thế chấp

Áp lực nợ xấu gia tăng với nhiều ngân hàng, đặc biệt là các ngân hàng có chi phí vốn cao, tỷ trọng cho vay bất động sản và đầu tư trái phiếu doanh nghiệp lớn. Trong báo cáo vừa gửi Quốc hội, NHNN cho biết, tỷ lệ nợ xấu toàn hệ thống cuối tháng 2/2023 đã lên tới 2,91%, tăng khá mạnh so với mức 2% cuối năm 2022 và gần gấp đôi thời điểm cuối năm 2021.

Có tới 6/27 ngân hàng niêm yết có tỷ lệ nợ xấu trên 3%, cá biệt ở một đơn vị lên tới 23%. Những khó khăn của nền kinh tế cũng đang dồn lên hệ thống ngân hàng. Nhiều ngân hàng đã phải đồng loạt rao bán tài sản thế chấp để thu hồi nợ.

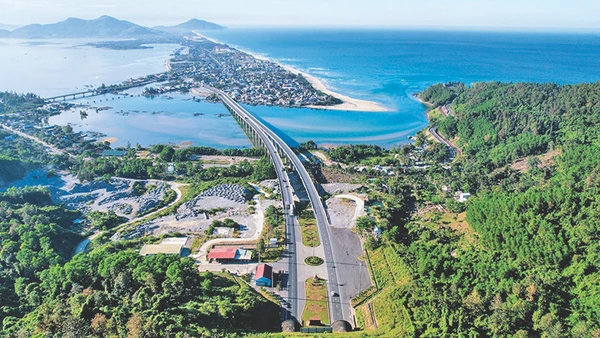

Ngân hàng Vietinbank thông báo có tới gần 400 tài sản bảo đảm, chủ yếu là bất động sản cần xử lý; một danh sách khác cũng của ngân hàng này có hơn 500 khoản nợ vay tiêu dùng đang được rao bán để thu hồi nợ. Chỉ riêng trên địa bàn tỉnh Quảng Nam, Ngân hàng Vietinbank có khoảng 35 tài sản thế chấp là quyền sử dụng đất và biệt thự, nhà hàng, khách sạn 3-4 sao trị giá từ vài chục tỷ đồng đến vài trăm tỷ đồng cần xử lý. Không chỉ ở Quảng Nam mà ở Đà Nẵng, Huế và TP Hồ Chí Minh, Đồng Nai, Bình Dương, Long An, TP Cần Thơ, Kiên Giang, Hà Nội, VietinBank cũng rao bán nhiều bất động sản với giá từ vài tỷ đồng đến vài chục tỷ đồng. Việc xử lý các tài sản bảo đảm này có thể là rao bán, thanh lý, cho thuê, hợp tác kinh doanh... nhằm nhanh chóng thu hồi nợ vay, hạn chế tác động của nợ xấu gia tăng.

Ôm những khoản vay lớn từ bất động sản trong khi khách hàng mất khả năng trả nợ, Ngân hàng Sacombank phải liên tục thông báo phát mại, bán đấu giá tài sản bảo đảm là các sản phẩm thuộc dự án căn hộ Xi Grand Court ở quận 10, TP Hồ Chí Minh nhưng đến giờ vẫn chưa xử lý xong.

Trong số các tài sản rao bán của ngân hàng, có nhiều homestay, đất nền, biệt thự, nhà liền kề từ khoản vay cá nhân để “lướt sóng” nhưng đã “mắc cạn” khi bất động sản lao dốc.

Ông Nguyễn Thế Vinh ở quận Hoàng Mai, Hà Nội vay ngân hàng đầu tư đất ở tỉnh Hòa Bình khi giá đang ở mức cao. Tổng nợ gốc và lãi suất ngân hàng mỗi tháng lên đến 250 triệu đồng. Ông phải bán cả ô-tô, thậm chí vay nóng ở ngoài để trả nợ. Bí quá, ông hạ giá đất xuống còn một nửa nhưng vẫn không ai mua. Cuối cùng, không trụ nổi, ông Vinh mất khả năng trả nợ, ngân hàng buộc phải rao bán những miếng đất là tài sản thế chấp nhưng mặc dù đã “đại hạ giá”, vẫn chưa có người mua.

Theo các chuyên gia, đây là hệ quả tất yếu của tình trạng đầu tư “ăn xổi”, “lướt sóng”, dùng đòn bẩy tài chính quá đà lúc thị trường bất động sản nóng sốt và không kịp trở tay khi thị trường đóng băng kéo dài.

Tình trạng này khiến người vay tiền và ngân hàng cho vay đều gặp khó. Trong lúc đang phải căng mình đối phó với nợ xấu tăng nhanh, nhiều ngân hàng lại phải chống chọi với “cơn gió ngược”: “Ế” vốn cho vay.